住宅ローンの不安の正体とは?千日太郎が教えるお金のリスクへの対処法

はじめまして、ブロガーの千日太郎です。

もともと公認会計士だったのですが、今ではもっぱら不動産や住宅ローンに関する本を執筆したり、ブログ読者の住宅ローンのご相談に乗ったりしています。

わたし自身も住宅ローンを組んで家を買いました。分かっていたつもりでもすごいプレッシャーで「この選択でホントに大丈夫なのか?」本当に不安でした。しかし当時ネットを検索してもその答えは無く…いま私が書いているブログや本は、そのときの経験から一念発起して書き始めたものです。

今日は私こと千日太郎が家を買う時に一番悩んだ、住宅ローンの不安の正体とリスクへの対処法についてお話したいと思います。

目次

住宅ローンの不安の正体とは?

家は、おそらく人生最大の「買い物」です。あえてカギカッコを付ける理由は、この行為が今まで経験したことのある買い物とはまったく異質のものだからです。

家の価格は年収の何倍にもなります。おおよそそれまでに経験した買い物とは、文字通りケタが違います。そして、その代金を払うために契約する住宅ローンの期間は最長35年です。自分がこの世に生を受けてから現在に至るまでの期間に近く、人によってはそれを超えることもあるでしょう。

ですから、その全貌を俯瞰できる人なんて居ません、皆が初心者です。しかもその契約相手となる不動産会社、銀行は百戦錬磨のプロであり、自社の商品を売ってしまえばそこでサヨナラの関係です。

不安に思うのは当然なのです。

決まったお金を420回ノーミスで払う住宅ローンの本質的なリスク

千日が住宅ローンとは何か?と訊かれたら「決まったお金を35年ならば420回銀行に払うことだよ」と答えます。これが教科書的に正確な定義でないことは百も承知ですが、住宅ローンという契約のリスクを端的に表現した言葉だと思います。

住宅ローン契約書の何千万円という金額はタダの数字です。わたし達の日々の生活の中でリアルに意味を持つのは毎月の返済額です。

毎月の返済額は、文字通り給料から毎月返済する金額です。そして、その支払いができなくなる(と銀行に判断される)と、家を取り上げられる金額です。

契約書の数千万円という数字についビビってしまいますけど、その数字が意味を持つのは家を売却するときだけ、極めてまれな状況だけです。大事なのは、毎月の返済額とその期間(返済回数)なのですよ。

結局のところ、毎月の返済額を既定の回数払いきることが出来れば住宅ローンは終わるのです。よく住宅ローンでは「いくら借りられるか?」「金利はどこの銀行が安い?」ということばかりがクローズアップされますけど、大事なのはそこではありません。

私たちが対処しなければならないリスクの本質的な部分を言葉で整理すると次のようになります。

- 「決まったお金」が変動するリスク=金利の変動リスク

- 「420回」をミスしてしまうリスク=自分の収入リスク

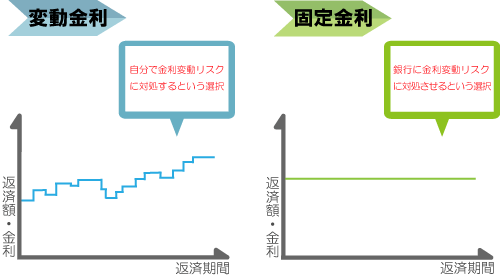

金利変動リスクへの対処法は金利タイプの選択です

住宅ローンの金利タイプを変動金利か固定金利か選択する段階で、どう金利変動リスクに対処するかが決まります。

- 変動金利:自分で金利変動リスクに対処するという選択

- 固定金利:銀行に金利変動リスクに対処させるという選択

普通は変動金利の方が安いです。なぜなら銀行の都合で金利を上下させることができるからです。そのため、変動金利の場合は自分で金利の上昇リスクに備えなければなりません。

今後35年(420回の返済)の間に金利が上がって毎月の返済額が増えてしまっても、支払を続けられるようにしておく必要があるのです。

では具体的にどんな準備をすればいいのか?刻一刻と変化する情勢下で、その時々によってそれは変わっていきます。変動金利は借りた後からが勝負なのです。

これに対して、固定金利は契約した時点で金利は固定されますので、あとから毎月の返済額が増えることを心配する必要はありません。

その代わり変動金利よりも金利が高いので毎月の返済額が高くなります。

今は日銀の金融緩和政策で固定金利も安く抑えられているので、この保険料は割安になっているのです。

自分の収入リスクへの対処法は保険と貯蓄です

35年という期間は誰にとっても予測不可能な未知の期間です。これら予測不可能なリスクに備えるために「保険」というものを利用するのです。住宅ローンを組むときに加入する保険は以下のようなマトリックス表に整理できます。

住宅ローンを組むときに加入する保険の種類

| 人に掛ける保険 | 家に掛ける保険 | |

| 加入が強制 | 団体信用生命保険(ただしフラット35では任意) | 火災保険 |

| 加入が任意 | 団体信用生命保険の疾病保障特約や一般の生命保険 | 地震保険 |

加入が強制となる保険

住宅ローンの契約時に加入が強制される、つまり住宅ローンを借りるのに必須の条件になっている保険は、団体信用生命保険(以下「団信」という)と火災保険の2つです。銀行と利害が一致する部分もありますので銀行が保険料(費用)を負担する保険もあります。

- 団信とは、住宅ローンの返済中に主債務者が死亡、または高度障害になった場合、保険会社が代わって住宅ローンの残金を払ってくれる保険です。つまり、人に掛ける保険です。保険料は住宅ローンを貸す金融機関(債権者)が支払います。

- 火災保険は、建物や家財を対象に、火災・落雷・爆発・台風などの災害による損害を補償する保険です。つまり、家に掛ける保険です。保険料は住宅ローンを借りる利用者(債務者)が支払います。

加入が任意の保険

強制の保険に加えて、さらに安心の幅を広げるための保険商品が用意されています。団信の疾病保障特約や地震保険などです。これは我々(住宅ローン利用者)が自分の意思で加入するか加入しないかを決められますので、保険料は原則として利用者の負担となります。

団信の疾病保障特約は死亡や高度障害への備えに加えて所定の病気になって一定期間働けなくなった場合や、ガンと診断された場合などにも保険金が支払われる(実質的には返済が免除される)タイプの団信で、ネット銀行を中心に無料で付帯するケースを除き、通常は追加の保険料が必要です。

地震保険は火災保険のオプションで任意加入です。火災保険では地震、噴火、津波による被害は保障されません。こうした災害に備えるのであれば、地震保険に加入した方が安心です。

貯蓄もまたオールマイティな保険

多くの銀行では住宅ローンに保険料がオンされる団信の疾病保障特約を強く勧めてきます。しかし、所定の病気になって払われる保険金はその時の住宅ローンの残高までです。例えばガンになったときにローン残高が50万円だったら、保険金はたったの50万円でオシマイです。

つまり銀行が貸金を確実に回収する目的がある、ということを忘れてはいけません。しかもコストである保険料は我々の方が負担するのです。

それに人生には健康リスク以外にもたくさんリスクはありますよ。

今の職場で定年まで勤めあげることが出来ないとか、今後高騰することが予測される大学の授業料、老齢年金の支給開始は後ろ倒しになり支給額も減っていくでしょう。老後破産も怖いです。

これらに全て対応できる保険は、貯蓄なのです。貯蓄は自分が貯めた金額までが上限ではありますが、オールマイティな保険の手段であることを忘れないでくださいね。

まとめ

これからわたしたちが生きる社会は少子高齢化社会です。働き手となる若者が減り、年寄りが大半を占めるようになる。これまでのやり方が通用しない世の中がやってきます。

どうすれば無理なく自分の家を持ち、子どもを育て、安心できる老後を迎えられるのか?わたしが書くのは不動産会社や銀行があえて語らない、これからの家の買い方、住宅ローンの選び方です。

千日太郎と出会った皆様が家の購入と住宅ローンの選択で賢い選択をし、ご家族と素敵な人生を歩まれることを願っています。

執筆者

千日 太郎

この人口減少社会に家を買う人の道標になりたい。『家を買うときに「お金で損したくない人」が読む本』の著者にして、千日のブログ、千日の住宅ローン無料相談ドットコムを運営し、一般の人の相談に無料で答えている。公認会計士。