受取り時に差がつく!iDeCo商品選びと運用のキホン

確定拠出年金、通称「iDeCo」そのメリットとして節税はもちろんですが、運用による収益も期待できる点です。ですが、加入していざ運用するにあたって「選び方の基準がわからない」という方も多いのではないでしょうか。

そこで知りたいのが基本的なiDeCoの商品の選び基準です。どの数字を見てどのように判断するのかを投資初心者でもわかるように実際の商品の数字を使ってご説明します。

- 運用の配分はおまかせしたい

- バランスを取った運用がしたい

- リスクは覚悟で積極的な運用がしたい

まずは運用の基本を押さえて受取り時の収益アップを目指しましょう。

目次

商品を選ぶときにチェックポイント!比べる数字はここ

表は楽天証券で実際に取扱っている投資信託の商品のデータです。このデータを元に商品選びの際に注意するべき項目をみていきましょう。

たくさん数字が並んでいて大変に思うかもしれませんが、運用を開始してそのまま商品を選ばないでいると自動的に定期預金になってしまうのでひとまず選ぶための2項目に絞りました。

まず一番比較しやすい数字は、「ファンドの管理費用」です。

信託報酬と記載されているサイトもありますが、運用にかかる費用を差します。同じメリットがあった場合、コストが低いほど収益が上がりますのでどちらの商品がいいか迷ったらファンドの管理費用が低いほうを選びましょう。

次に見ていただきたい数字は、「リターン」です。

この数字にマイナスがついていなくて、数字が大きいほど収益が上がっているということを示します。過去の実績も参考に、直近で大きくマイナスがついていない商品が良いでしょう。リターンの数字は大きいものが収益を上げている商品です。

まずは、大きくこの2つの項目を比べることをおすすめします。

もう一つ見るとしたら純資産の項目で、これはファンドの規模を示し大きなファンドほどコスト面や分配投資が可能という点で安心感があるといえるでしょう。

では「リターン率」「ファンドの管理費用」を比較して、国内株式6商品で購入する商品を絞ってみたいと思います。

リターン率の比較

各商品の平均リターン率を算出して比較(リターン率の高い順)

- MHAM日本成長株ファンド<DC年金>・・・18.49%

- たわらノーロード 日経225・・・13.6%

- コモンズ30ファンド・・・5.51%

- 三井住友・DCつみたてNISA・日本株インデックスファンド・・・4.32%

- iTrust 日本株式・・・3.01%

- フィデリティ・日本成長株・ファンド・・・1.53%

この結果、MHAM日本成長株ファンドのリターン率が高いことがわかります。次いでたわらノーロード日経225です。

管理費用の比較

管理費用の比較(安い順)

- 三井住友・DCつみたてNISA・日本株インデックスファンド・・・0.1728%

- たわらノーロード 日経225・・・0.1836%

- iTrust 日本株式・・・0.9612%

- コモンズ30ファンド・・・1.0584%

- フィデリティ・日本成長株・ファンド・・・1.6524%

- MHAM日本成長株ファンド<DC年金>・・・1.6740%

これらの比較から管理費用が高く、リターン率が低いのは現時点(2018年9月)ではフィデリティ・日本成長株・ファンドということが数字から読み取れました。

直近のリターンが大きく下がっていることからも、現時点での購入はあまりおすすめしません。

反対に管理費用が安く、リターン率も高いたわらノーロード 日経225は手堅い商品と言えるでしょう。

それではリターン率が一番高く、管理費用が高い「MHAM日本成長株ファンド<DC年金>」と管理費用が一番安く、リターン率もある「三井住友・DCつみたてNISA・日本株インデックスファンド」この2つの商品ですが、もし同額買った場合だとどちらの運用益が高いか計算してみましょう。

【MHAM】平均期待リターン18.49% 信託報酬1.6740%

【三井】平均期待リターン4.32% 信託報酬0.1728%

20,000×12ヶ月複利18.49% =262,188円 -1.6740% =257,799円

20,000×12ヶ月複利 4.32% =245,184円 -0.1728% =244,760円

収益MHAMのほうが見込めますが、信託報酬が9倍以上なので高いリターンを常に確保しなければメリットが薄いということもわかります。

メリットは景気の動向により大きく変動するのでよりリスクを軽減したい方は信託報酬の低い商品を選んだほうが安全ですし、より収益を狙いたい方は運用実績、ターンのパーセンテージを参考にするといいと思います。

この記事は特定の金融商品を推薦するものではありません。あくまで計算、運用の参考として掲載しておりますのでご理解ください。

投資先別リスクとリターン

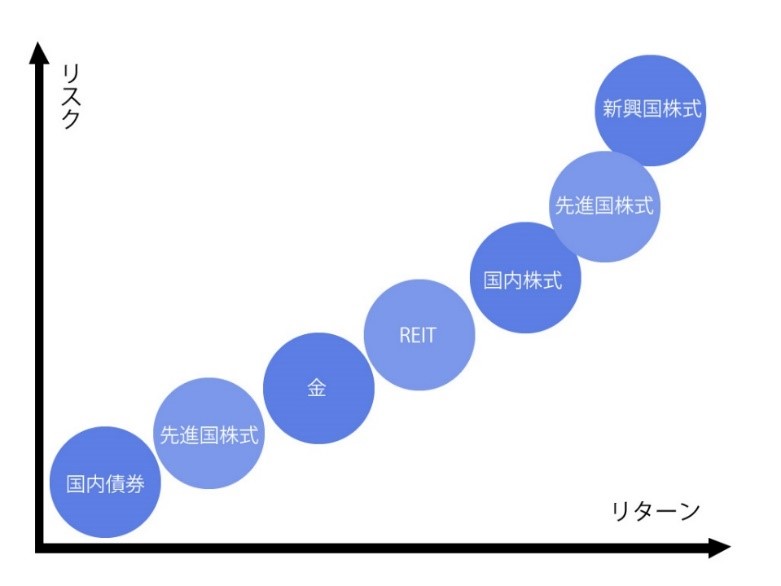

投資信託の商品によっても、リスクとリターンが変わってきます。期待できるリターンが大きければ大きいほど、損失がでた場合も同様にリスクを伴います。

一般的な、為替相場やその時の経済の影響を受けやすいのも特徴です。リスクとリターンの目安のひとつとして図表を配分の参考にしてください。

ニーズでみる投資スタイルと避けたい構成

積極的にリターンをとりたい

高いリターンを狙える新興国株式、先進国株式、国内株式を中心とした配分で新興国株式の割合を高くした運用がおすすめです。

さらにリスクを取れる方は少ない全体の5%程度と割合でいいのでアクティブファンドを組み入れてみるのもひとつの手です。

リスクとリターン・バランス重視

信託報酬の低いインデックスファンドで、先進国株式の比率を半分程度にし、残りを新興国株式、日本株式に配分します。運用コストを低く抑え信託報酬分のリスク回避を行い、成長が期待できる地域への投資でリターンも狙います。

リスク回避したい

投資初心者で勘違いしてしまいやすいのが、「元本保証の定期預金」での運用です。元本割れしないのは確かですが、100%を定期預金で運用してしまうと現在利息はほぼ0%に近いのでiDeCo手数料分が目減りしてしまうことになり、非常にもったいないです。

国内債券を中心にグラフのリスクの低い商品を組み合わせると安心です。

とにかくお任せしたい

忙しくついついほったらかしにしまいそうな方におすすめなのが、「ターゲットイヤーファンド」と呼ばれる年齢によって自動的に配分を変えてくれる商品です。若い年代では株式を中心とした運用でリターンを狙い、年齢が上がるにつれ安定した債券への投資の割合が増えるものが多いです。配分はファンドによって異なるので、その点には選ぶ必要があります。

避けたい投資パターン

いくら運用実績の高く、収益をあげていた商品でも100%すべて配分してしまうのは危険です。その商品の価値が下がったとき大きなマイナスを被ります。分散投資を基本として保有商品の価値が下がったときの対策を取りましょう。

運用は長い目線で トータルでプラスを目指そう

運用していく上で、必ずといっていいほどつきまとうのが、「一時的な資産の減少」です。安全と言われている日本国債ですら、実績を見ると商品によってマイナスになっています。

毎日チェックしてしまうと時間もかかる上ついつい「今マイナスになってきているから…」と商品を入れ替えたくなってしまいます。ですが一時的な小さなマイナスで商品を入れ替える必要はありません。

運用は60歳までと長期間になるわけですから一度購入したら数カ月様子をみてみましょう。それでも当初の見込みとあまり実績がかけ離れていた場合は配分を変えてみたり、商品を一部入れ替えてみるなどして対策をとることが必要になります。

分配投資でリスクを分散させて、時間をかけすぎず、無理のないが長期運用が「トータルでプラス」の鍵といえるのではないでしょうか。

執筆者

藤澤環奈/ファイナンシャルプランナー・ライター・会社員

介護のため一時離職。FP資格を活かしたライターとしてライフプラン、節約、住宅ローン、教育資金、投資、終活などの記事を多数執筆。その傍らクラウドソーイングセミナー講師を務める。「読者、お客様と一緒に学ぶ」という姿勢を大切にわかりやすい言葉で、等身大のアドバアイスを行っている。