電子マネー

キャッシュレス手段の注目度が高まる近年、電子マネーに興味を持っている人は多いでしょう。

しかし、電子マネーはまだ世間に広く浸透しているわけではないので、以下のような疑問や悩みから利用をためらっている人も多いと思います。

「電子マネーとクレジットカードって何が違うの?」

「私に合った電子マネーはどれ?」

結論から言えば、電子マネーはクレジットカードよりもポイント還元率が高く、かつスピーディで簡単な支払いができるカードやアプリのことです。

本記事では「電子マネーとは何か?」、「電子マネーのメリットにはどういうものがあるか?」ということに答えていきます。

その上で、電子マネー初心者のあなたにまず検討してもらいたい、おすすめの電子マネーも紹介していきます。

本記事を読むだけで、すぐにあなたが電子マネーを利用すべきかと、あなたに合った電子マネーが分かります。

電子マネーとは?特徴を簡単解説

電子マネーとは、簡単に言えば、お金をチャージして使う、決済用のカードやスマホアプリのことを指します。

日本銀行の定義では、電子マネーは「利用する前にチャージを行うプリペイド方式の電子的な決済手段」とされているからです。

「電子マネー」とは、一般に、利用する前にチャージを行うプリペイド方式の電子的な決済手段を指します。

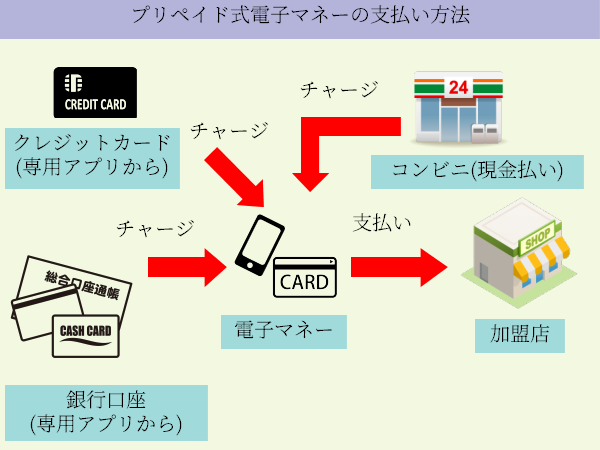

具体的には、コンビニやATM、スマホアプリから現金をチャージ(入金)し、そのチャージ残高で支払うカードやアプリが電子マネーとなります。

ただし、電子マネーは年々多様化しており、上記のようなタイプは電子マネーの一つの種類となり、プリペイド式電子マネーと呼ばています。

プリペイド式以外では、支払いと同時にクレジットカードから利用額が支払われる、ポストペイ式と呼ばれるタイプが、近年電子マネーの主流の一つとなりつつあります。

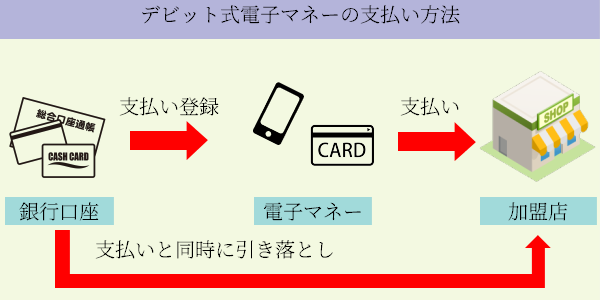

また、支払いと同時に銀行口座引き落としで利用額が支払われる、デビット式もあります。

電子マネーを利用するメリット3つ

電子マネーを利用するメリットは以下の3つです。

電子マネーのメリット

ここではそれぞれについて詳しく解説していきます。

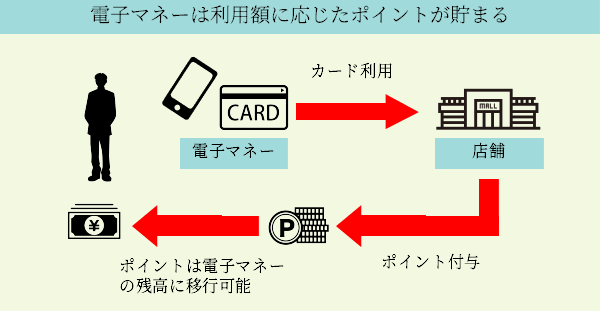

ポイントが貯まる

電子マネーは利用額に応じたポイントが貯まり、そのポイントは電子マネーの残高に移行して、買い物に利用できます。

電子マネー発行会社各社は自社サービスを利用してもらうために、発行する電子マネーにポイントサービスを付けているのです。

ポイントは200円利用あたり1ポイント貯まるものが多く、1ポイントは1円分の電子マネー残高に移行できます。

スマホで支払いができる

電子マネーは、スマホで支払いができるため、現金やカード類を持たなくても支払いが可能です。

何故なら、近年はスマホアプリの画面で支払いをする、バーコード決済アプリが数多く登場しているからです。

バーコード決済アプリにはPayPayや楽天ペイ、OrigamiPay、LINE Payなどがあります。

【バーコード決済アプリのOrigamiPay】

支払いは、会計時に使うアプリを店員に伝え、アプリのバーコード画面を店員の人にリーダーで読み取ってもらうことで、瞬時に完了します。

また、スマホで支払いができる電子マネーには、モバイルSuicaやQUIQPayなどのタッチ(かざす)型のものもあります。

タッチ(かざす)型は、会計時に使う電子マネーを店員に伝え、スマホをレジ付近の読み取り機にタッチする(かざす)だけで、支払いが完了します。

【タッチ(かざす)型のQUIQPay】

支払いが簡単かつスピーディ

電子マネーには、支払いがスピーディに完了するというメリットがあります。

電子マネーは現金決済のように紙幣や硬貨のやり取りはありませんし、クレジットカードのようなサインの記入や暗証番号の入力も不要だからです。

支払いは、使う電子マネーを店員に伝えて、電子マネー(カードや専用アプリ搭載のスマホ)をレジ近くの読み取り機にかざすだけで、瞬時に完了します。

【QUIQPay(電子マネー)の支払い】

また、スマホアプリのバーコード画面を店員の人に提示するバーコード決済型の電子マネーもあります。

バーコード決済型も店員に使う電子マネーを伝え、バーコード画面を店員にリーダーで読み取ってもらうことで、瞬時に支払いが完了します。

【バーコード決済アプリのOrigamiPay】

電子マネーの種類は5種類ある

電子マネーは多種多様な形で存在していますが、主な種類は以下の5つです。

ここではそれぞれの電子マネーの種類について、詳しく紹介していきます。

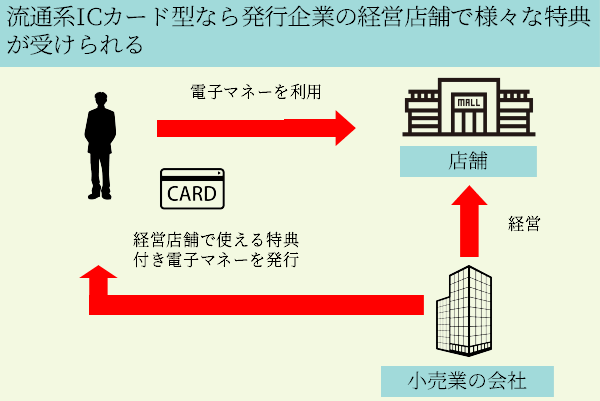

流通系ICカード型

流通系ICカード型は特定の小売店舗での買い物で、ポイント高還元や割引優待といった特典が受けられる電子マネーです。

流通系ICカード型は、小売店舗を経営する企業が発行しているため、その発行企業が運営する店舗で使える特典が付いているのです。

具体例を挙げると以下の通りです。

| 電子マネー | 特典 |

|---|---|

| nanaco | ・セブンイレブンの対象商品購入でボーナスポイント ・8の付く日はイトーヨーカドーで5%OFF |

| WAON | ・イオングループでポイント2倍 ・ミニストップの対象商品購入でボーナスポイント |

| majica | ドン・キホーテでポイント5%の超高還元 |

ICカード型電子マネーは、コンビニのレジなどで現金をチャージして使う、チャージ式です。

チャージしたら、そのチャージ残高の範囲で、加盟店での買い物ができます。

また、買い物額200円あたり1円分のポイントが貯まり、貯まったポイントはその電子マネーでの買い物に使えます。

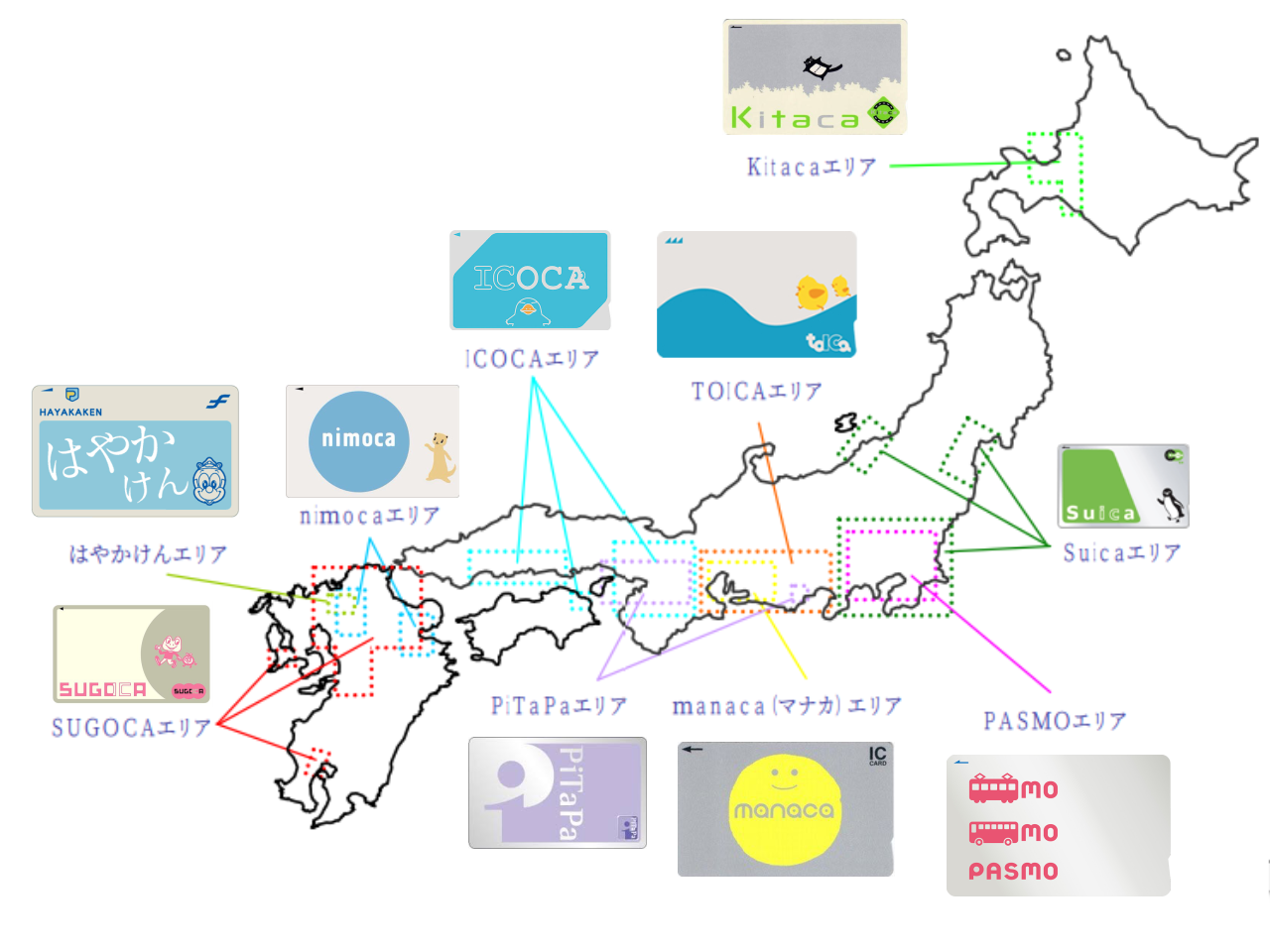

交通系ICカード型

交通系ICカード型は鉄道会社などが発行する電子マネーで、移動から買い物まで幅広く使えるのが特徴です。

鉄道会社発行のため、電子マネーをかざす(タッチする)だけで駅の自動改札機を通過できる機能が付いているのです。

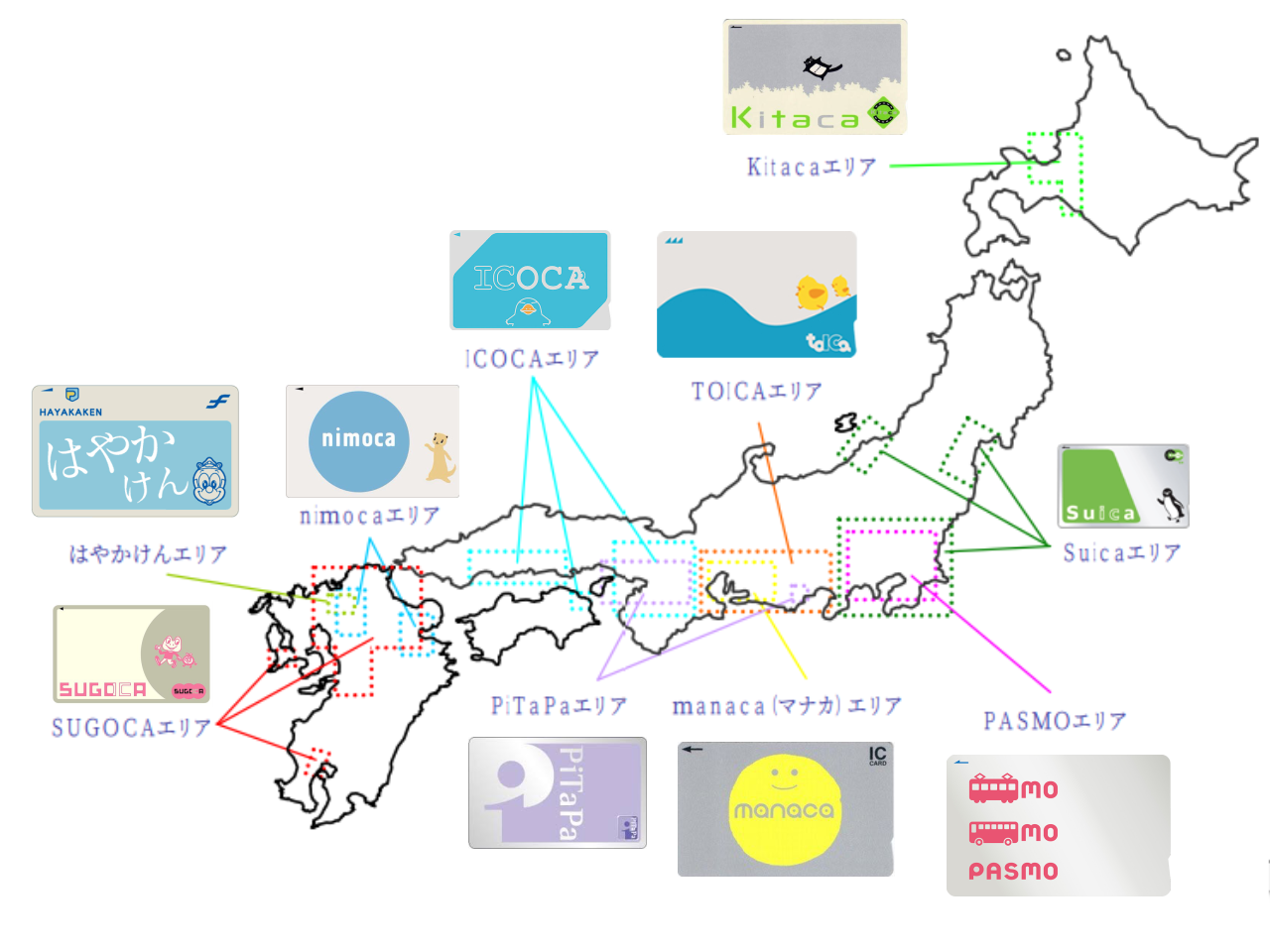

また、交通系ICカード型電子マネーのなかで主要なものは、互いに提携しており、相互利用が可能です。

具体的には、以下の10の電子マネーは、互いの駅改札通過と加盟店の買い物が可能です。

例えば、SuicaでPASMOエリアの駅改札を通過したり、SUGOCA加盟店で買い物ができます。

【提携を結ぶ10の交通系電子マネー】

- ・Kitaca(JR北海道)

・Suica(JR東日本)

・TOICA(JR東海)

・ICOCA(JR西日本)

・SUGOCA(JR九州)

・PASMO(パスモ)

・manaca(名古屋市交通局)

・PiTaPa(するっとKANSAI)

・はやかけん(福岡市交通局)

・nimoca(ニモカ)

【発行カードごとのエリア図】

交通系ICカード型電子マネーで買い物ができる店舗数は60万店以上で、具体的には以下のような店舗で利用が可能です。

| New Days | セブンイレブン |

| ローソン | ファミリーマート |

| イオン | イトーヨーカドー |

| ピアゴ | ドン・キホーテ |

| アトレ | エキュート |

| グランスタ | ルミネ |

| いきなりステーキ | デニーズ |

| ガスト | コメダ珈琲店 |

| ウエルシア | くすりのアオキ |

| マツモトキヨシ | ビックカメラ |

| ヨドバシカメラ | ENEOS |

| タイムズ | オリックスレンタカー |

| ホテルメッツ | ルートインホテルズ |

交通系ICカード型電子マネーは、駅の自動券売機やコンビニのレジで現金によるチャージをして、そのチャージ残高の範囲で支払いをします。

また、チャージはクレジットカードから行うこともでき、チャージ額に応じたクレジットカードのポイントを貯めることも可能です。

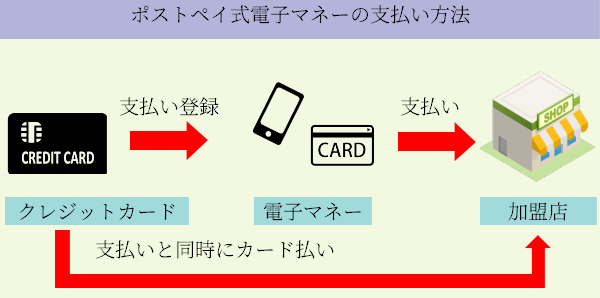

ポストペイ式

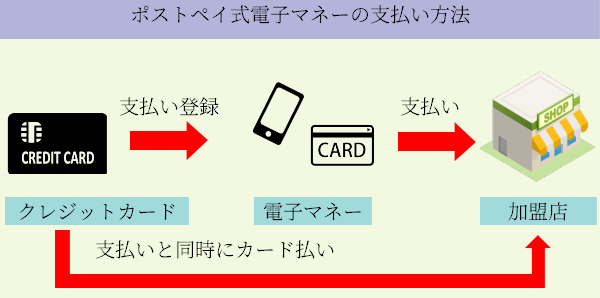

ポストペイ式はクレジットカードを登録して使う電子マネーで、スピーディな後払いができるのが特徴です。

ポストペイ式は、会計時に店員に使う電子マネーを伝え、レジ付近にある読み取り機に電子マネー(カード/スマホ)をかざすだけで支払いが完了するからです。

【ポストペイ式電子マネー QUIQPay】

クレジットカードのようにサインの記入や暗証番号の入力をする必要がありません。

また、ポストペイ式が後払いになるのは、支払いと同時に登録のクレジットカードから利用額が支払われるからです。

ポストぺイ式は利用額に応じたクレジットカードのポイントも貯まります。

ポイント高還元なクレジットカードなら、ポストペイ式電子マネーの利用による高還元も可能です。

主なポストペイ式電子マネーは以下の通りです。

- QUIQPay

―JCB発行の電子マネーで全国90万店台で利用可能

iD

―NTT docomo発行の電子マネーで全国90万店舗で利用可能

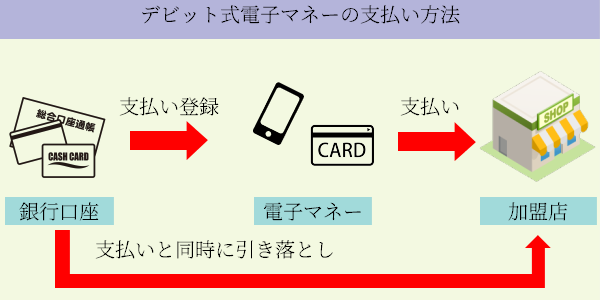

デビット式

デビット式は、支払いと同時に登録の銀行口座から利用額が引き落とされるため、チャージの手間を省きたいあなたにおすすめです。

銀行口座残高がある限りは入金不要のため、給与振込口座を登録するなどすれば、半永久的に使い続けられます。

デビット式電子マネーには以下のようなサービスがあります。

- OrigamiPay

―割引クーポンなどの特典あり

ゆうちょペイ

―公共料金の支払いが可能

バーコード決済型

バーコード決済型は専用のスマホアプリで支払いをするタイプで、ポイント還元率やキャッシュバック率が高いのが特徴です。

何故なら、バーコード決済型は現在サービスが乱立しており、各社ポイント還元率を高く設定することで、サービス会員をより多く獲得しようとしているからです。

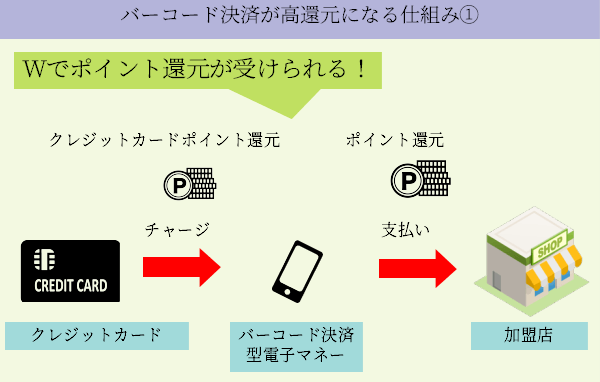

また、バーコード決済型は、電子マネーの支払いによる還元に加え、クレジットカード利用によるポイント還元を受けられることも、バーコード決済型の還元率が高い理由です。

バーコード決済型電子マネーは、クレジットカードによるチャージをして、そのチャージ残高で支払います。

このチャージにクレジットカードを利用すると、カードによるチャージ分と、チャージ残高による支払い分の、ポイント二重取りができるのです。

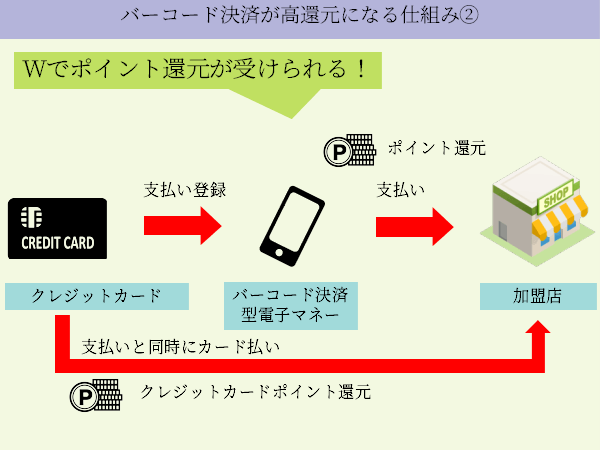

また、バーコード決済型電子マネーには、支払いと同時に、登録のクレジットカードから利用額が支払われるタイプもあります。

このタイプでも、電子マネーの利用による還元と、クレジットカードの利用によるポイント還元が受けられます。

バーコード決済型の電子マネーには以下のようなものがあります。

※還元率は()内のクレジットカードを併用した場合のもの

| 電子マネー | 還元率 |

|---|---|

| PayPay(ヤフーカード) | キャッシュバック率2.5% |

| LINEPay | キャッシュバック率0.5%~2% ※前月利用額で変動 |

| 楽天ペイ(楽天カード) | 1.5% |

バーコード決済型の具体的な支払い方法は、以下の通りです。

- スマホで専用のアプリを起動する

- アプリのバーコード画面を表示する

- レジで店員に利用する電子マネーを伝える

- 店員にスマホアプリのバーコード画面を提示する

- 店員がリーダーでバーコードを読み取る

現金決済のように紙幣や硬貨を使う必要がありませんし、クレジットカードのようにサインの記入や暗証番号の入力をする必要もありません。

初めての人におすすめの電子マネー5選

ここでは初心者のあなたにおすすめの電子マネーを5つ紹介していきます。

自分の目的やメリットに合わせて利用するものを選ぶことをおすすめします。

【Suica】移動から買い物まで幅広く使える万能系電子マネー

Suicaは生活のあらゆるシーンで活躍する万能型の電子マネーで、使い方によっては高還元も可能です。

何故なら、Suicaはコンビニ・飲食店・家電量販店など、全国60万以上の店舗で買い物ができ、かつ下記電子マネーが対応する駅での、自動改札の通過機能も備わっているからです。

- ・Kitaca(JR北海道)

・Suica(JR東日本)

・TOICA(JR東海)

・ICOCA(JR西日本)

・SUGOCA(JR九州)

・PASMO(パスモ)

・manaca(名古屋市交通局)

・PiTaPa(するっとKANSAI)

・はやかけん(福岡市交通局)

・nimoca(ニモカ)

【各電子マネーのエリア図】

SuicaはSuicaエリア内にあるJR東日本の駅の多機能券売機、みどりの窓口で入手が可能です。

また、Suicaはスマホ決済にも対応しており、モバイルSuicaアプリ(2020年2月26日~年会費無料)をダウンロードすることでも利用可能です(Androidのみ対応)。

iPhoneの場合はApple PayというサービスでSuicaのスマホ決済が利用できます。

Suicaはコンビニや駅の券売機で現金をチャージすることで、そのチャージ残高の範囲で買い物ができます。

また、クレジットカードによるチャージにも対応しています。

SuicaのチャージにはビックカメラSuicaカードがおすすめ

SuicaのチャージにはSuicaのチャージでポイント高還元のビックカメラSuicaカードがおすすめです。

何故なら、ビックカメラSuicaカードでSuicaのチャージをすると、1.5%の超高還元でポイントが貯まるからです。

ビックカメラSuicaカードによるSuicaチャージで貯まるポイントはJRE POINTで、JRE POINTはSuica残額に移行可能です。

【ビックカメラSuicaカード】Suicaチャージで1.5%の高還元

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 477円(税別) | 1%~11.5% | 0.2%~11.5% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 2週間程度 | 最高500万円 | 477円(税別) |

ビックカメラSuicaカードは、通勤・通学でSuicaを利用している人におすすめです。

ビックカメラSuicaカードは、Suicaのチャージで1.5%の高還元が可能なクレジットカードだからです。

Suicaのチャージ1,000円ごとに15JRE POINTが貯まり、1ポイントは1円分のSuica残額に移行できます。

ビックカメラSuicaカードはカードによる買い物でもポイントが貯まり、ポイント還元率は1%と高還元です。

ビックカメラSuicaカードの利用で貯まるポイントは2種類あり、ポイント還元率1%のうち、JRE POINTが0.5%分、ビックポイントが0.5%分貯まります。

具体的には1,000円利用あたり、JREポイントが5ポイント、ビックポイントが5ポイント貯まります。

ビックポイントは1ポイント1円でビックカメラの買い物に利用できます。

ビックカメラSuicaカードの年会費は477円ですが、年1回のカード利用で翌年度無料となるため、実質無料です。

- ポイント還元率1%

- Suicaチャージで1.5%還元

- ビックカメラで11.5%還元

【QUIQPay】スピーディな後払いで高還元も可能

QUIQPayは後払い式電子マネーで、ポイント還元率1%の高還元も可能です。

何故なら、QUIQPayは登録のクレジットカードから利用額の支払いが行われるため、後払いとなり、かつクレジットカードのポイントが貯まるからです。

QUIQPayに登録できるクレジットカードには、JCB CARD W(ポイント1%還元)などのポイント高還元のものもあります。

また、支払いがスピーディなのも、QUIQPayの大きなメリットです。

何故なら、QUIQPayの支払いは、レジで店員に「QUIQPayで(払います)」と伝え、レジ付近の読み取り機にカードをかざすだけで、瞬時に完了するからです。

現金払いのような、紙幣や硬貨のやり取りは不要で、クレジットカードのようなサインの記入や暗証番号の入力も不要です。

QUIQPayにはJCB CARD Wがおすすめ

QUIQPayに登録するクレジットカードには、年会費無料でポイント高還元の「JCB

CARD W」がおすすめです。

JCB CARD Wはポイント還元率0.5%ですが、常時ポイント2倍の特典が付いているため、ポイント還元率は常に1%の高還元となっているからです。

また、セブンイレブンでポイントが3倍になるので、コンビニでの買い物にもピッタリの1枚です。

【JCB CARD W】スマホでスピーディな決済&ポイント1%還元

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0% | 0.6% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 無料 |

JCB CARD Wは、セブンイレブンでポイント超高還元が可能な39歳以下限定のカードです。

JCB CARD Wは常時ポイント還元率1%と高還元なのに加え、セブンイレブンでは2%還元となるのです。

JCB CARD Wの利用で貯まるポイントは、ギフトカードの「JCBプレモカード」にチャージできます。

JCBプレモカードはAmazon、ファミリーマート、ローソンなど、全国30万店舗以上の買い物に使えます。

年会費は無料で、今ならインターネット入会で、最大14,000円のキャッシュバックプレゼントが受けられます(2020年3月31日まで)。

- 常時ポイント2倍の1%還元

- セブンイレブンなら2%還元

- インターネット入会なら最大14,000円のキャッシュバック

【PayPay】銀行口座だけで使えて1.5%の高還元

PayPayはアプリをダウンロードすればすぐに利用できる手軽な電子マネーで、1.5%の高キャッシュバックも可能です。

何故なら、PayPayはアプリに銀行口座を登録するだけで、アプリ操作による銀行口座からのチャージができ、そのチャージ残高を使って、全国100万店舗でスマホによる支払いができるからです。

また、PayPayは銀行口座からのチャージ残高で支払うと、1.5%のキャッシュバックが受けられます(チャージ残高として付与)。

PayPayはアプリストア(Google Pay/App Store)で無料ダウンロードができ、年会費等の手数料も一切かかりません。

ヤフーカードによるチャージで2.5%の超高還元

PayPayはヤフーカードによるチャージで還元率が1.5%から2.5%に上がります。

ヤフーカードはポイント還元率1%のクレジットカードで、PayPayへのチャージで利用額に応じたポイントが貯まるからです。

PayPayの支払いによる1.5%キャッシュバックと合わせると、合計2.5%の還元率となるのです。

ヤフーカードの利用で貯まるポイントはTポイントで、TポイントはファミリーマートなどのTポイント加盟店の支払いに使えます。

なお、PayPayのクレジットカードによるチャージは、ヤフーカードのみ対応です。

【ヤフーカード】ヤフーショッピングでポイント還元率3%

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1%~2% | 0.5%~1% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 1~2週間 | – | 550円 |

ヤフーカードは年会費無料かつポイント還元率1%の高還元カードで、ヤフーショッピングではポイント還元率が3%にアップします。

ヤフーカードを使ってヤフーショッピングで買い物をすると、Tポイント2%還元とPayPayボーナスライト1%還元が受けられるのです。

また毎月5の付く日なら、Tポイント2%還元+PayPayボーナスライト5%還元となり、合計7%還元となります。

Tポイントはヤフーショッピングやファミリーマートなど、Tポイント加盟店の買い物に使えます。

また、PayPayボーナスライトはPayPayの支払いに使えます。

ヤフーカードは入会金・年会費無料。

カード維持や利用で手数料が発生することはありません(分割払い・リボ払いなどは所定の手数料がかかります)。

- ポイント還元率1%

- ヤフーショッピングでポイント還元率3%

- PayPayチャージで1%還元

【楽天ペイ】楽天スーパーポイントが貯まって使えるスマホ決済サービス

楽天ペイはポイント還元率0.5%ですが、楽天カードと組み合わせて使えば、1.5%の超高還元となります。

楽天ペイは、支払いと同時に登録のクレジットカードから利用額が支払われるため、ポイント還元率1%の楽天カードを登録すれば、1.5%還元となるのです。

楽天ペイと楽天カードの利用で貯まるポイントは楽天スーパーポイントです。

楽天スーパーポイントは楽天ペイの支払いや楽天市場の買い物に使えます。

楽天ペイは、アプリストア(Google Play/App Store)でダウンロード(無料)できます。

年会費などの手数料も一切かかりません。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 7営業日程度 | 最高2,000万円 | 500円(税別) |

楽天カードは年会費無料で使える、ポイント還元率1%の高還元カードで、楽天市場ではポイントが3倍となります。

楽天カードの利用で貯まるポイントは楽天スーパーポイントで、楽天ペイの支払いや楽天市場の買い物などに使うことができます。

今なら新規入会で7,000円相当の楽天スーパーポイントがプレゼントされます(2019年12月18日現在)。

- ポイント還元率1%

- 楽天市場でポイント3倍

- 7,000円分のポイントプレゼント

【OrigamiPay】割引特典豊富なデビット式電子マネー

OrigaimPayはスマホで支払いができ、チャージも不要で、クレカのような後払いもせずに済むのが利点です。

何故なら、OrigamiPayは支払いと同時に、銀行口座から即時に利用額が引き落とされる、デビット式電子マネーだからです。

銀行口座の残高がある限り使い続けられるため、チャージ作業の手間が不要ですし、利用と同時の引き落としなので、クレカのような返済義務もありません。

また、OrigamiPayには、支払い時に使える割引特典が豊富に付いており、具体的には以下のような割引が受けられます。

・ローソンやロフト、AOKIなどで3%OFF

・ウエルシアで50%OFF

・サーティワンでアイス半額

・「からあげクン」108円キャンペーン

・「大きなツインシュー」プレゼント

OrigamiPayの入手はアプリストア(Google Pay/App Store)ででき、ダウンロードも無料です。

電子マネーとクレジットカードの違い

ここまでで、「電子マネーのことは分かったけど、クレジットカードとどう違うの?」と思った人は多いでしょう。

ここでは、キャッシュレス手段として馴染みの深い、電子マネーとクレジットカードを比較していきます。

まず、電子マネーとクレジットカードには以下の違いがあります。

ここではそれぞれの項目について詳しく紹介していきます。

電子マネーの方が支払いがスピーディかつ簡単

電子マネーはクレジットカードと比べても、支払いがスピーディかつ簡単です。

何故なら、電子マネーはクレジットカードのようなサインの記入や暗証番号の入力が不要だからです。

タッチ(かざす)決済の電子マネーは、会計時に店員に使う電子マネーを伝え、レジ付近の読み取り機に電子マネーをかざすだけで、支払いが瞬時に完了します。

また、バーコード決済の電子マネーは、専用のスマホアプリを起動して、バーコード画面を表示し、そのバーコードを店員にリーダーで読み取ってもらうことで、支払いが完了します。

ポイント還元率は電子マネーの方が高い

電子マネーとクレジットカードは、両方利用額に応じたポイントが付与されますが、電子マネーの方がポイント還元率は高い傾向にあります。

何故なら、電子マネー業界は、現在バーコード決済のサービス競争が激しいため、各社会員獲得のためにサービスのポイント還元率を高く設定しているのです。

具体的に、電子マネーとクレジットカードのポイント還元率を高い順に並べると、以下の通りです。

| 電子マネー | クレジットカード |

|---|---|

| LINE Pay = 2% ※前月10万円以上利用時 | DCカード Jizile |

| PayPay = 1.5% | REX CARD = 1.25% |

| d払い = 0.5% | リクルートカード = 1.2% |

クレジットカードは保険が付いている

クレジットカードは、盗難や購入商品の破損などに対し、以下の保険を受けることができます。

以下では、上記保険を詳しく紹介していきます。

盗難・紛失保険

クレジットカードはカード失くしても、不正利用に対する補償が受けられます。

クレジットカードには盗難・紛失保険が付いており、カードの盗難・紛失時にカード会社に連絡をすると、60日前まで遡って不正利用分の補償が受けられるのです。

補償される金額は不正利用分全額となります。

電子マネーも、紛失カードから新規カードへのチャージ残高の移行は可能ですが、不正利用に対する補償は受けられません。

ショッピング保険

クレジットカードで商品を購入すると、商品を破損・盗難された際でも、新品になって戻ってきます。

何故なら、ショッピング保険は、商品購入後の一定期間、商品の破損・盗難に対して、以下の金額が補償されるからです。

ショッピング保険は、国内での分割払いとリボ払いによる購入商品、海外での購入商品に対して適用されます(クレジットカードによっては一括払いも対象)。

海外旅行傷害保険

海外旅行傷害保険付きのクレジットカードなら、海外旅行時の万一の事態にも保険の適用を受けられます。

海外旅行傷害保険は海外旅行時の死亡やケガ、病気、携行品の損害、負った賠償責任など、様々なトラブルに対して補償が受けられるのです。

具体的には、海外旅行傷害保険の補償内容は以下のようになっています。

| 補償 | 内容 |

|---|---|

| 死亡・後遺障害 | 死亡や負った後遺障害を補償 |

| 傷害(ケガ) | ケガに対する医療費用を補償 |

| 疾病(病気) | 病気に対する医療費用を補償 |

| 携行品損害(持ち物) | 時計・カメラなどの身の回り品の損害を補償 |

| 賠償責任 | 負った賠償責任を補償 |

| 救援車費用 | 救援が必要な場合の救援者の費用を補償 |

ただし、海外旅行傷害保険の適用には、旅行代金の一部をカードで支払うなどの条件があります。