株式運用利回りと保有利回り

株式投資の短期的売買による利益と、債権その他の有価証券や現預金を含む資金利回りは、区分して考えた方が良いと言われる。

だが、株式を長期保有する場合は、債券等の有価証券保有と同じ性格も有する。

投資の基本は、「余裕資金の運用」だということはよく知られているが、この余裕資金と、投資にあたって期待する期待利回りをよく把握して、投資パフォーマンスを考えることが、長期投資を成功する方法だろう。

株式の運用利回りと、保有利回りは、目的(売買益/長期保有)によって異なる場合があり、資金利回りを考える前提として、この期待利回りを念頭に長期運用と短期運用の投資スタンスにあった投資方法を考えてみたい。

投資と期待利回り

投資資金の期待利回りを決定することが、投資の第一歩かも知れない。

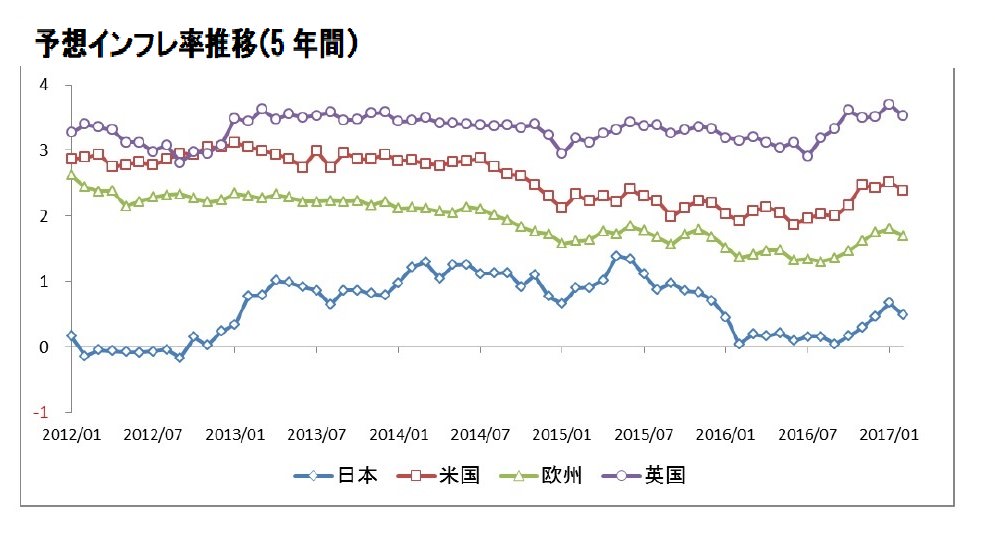

本来は、期待利回りを考える前提として、さらに所有資金の将来価値、すなわちインフレや、為替水準による通貨の目減りも含めた、運用期間内の資金価値も考えるべきだ。

日本経済の現状では、当面はデフレ傾向が続き、インフレ等による円価値の毀損は考慮しない考え方もある。

この様な要因も含めて、投資家が考えるべき期待利回りの考え方を検討したい。

「期待利回り」とは、一般的には不動産取引で使われる用語で、投資家が不動産運用の際に期待する資産利回り、すなわち不動産の購入価格に対して何%の収益(経費等を除く純賃料)を期待しているのかを意味する利回りだ。

だが、この概念は、企業や個人の有価証券を含む資金運用の投資スタンスにおいても重要だ。

ただ、企業の場合は、投資資金を得るためのコストは比較的わかりやすいが、個人の場合は不動産のように取得費用が明確ではない。

定期預金金利と比較した期待利回り算定方法もあるが、ゼロ金利時代の現在はあまり意味がなさそうだ。

現状と将来の経済状況予測も踏まえ、個々人のライフプランに基づいて、将来的な資産形成の目標を立て、必要な年間利回りを計算することが必要だろう。

具体的には、ライフステージごとに、定期的な収入と予想支出の総計と収支から、投資で必要となる収益を計算することになる。

長期間、株式価値が毎年上がり続けるとは考えられないが、上場企業で長期間安定した配当を続ける企業は少なくない。

この場合の投資方法による利回りシミュレーションにも後程ふれたい。

現在の様に、預金金利が実質的に0%に近い状態で、インフレ率が低い(又はデフレ)傾向が続く場合、期待収益を実質元本が確保できる額とすることもあるだろう。

この場合の期待利回りは、期間内の予想インフレ率とほぼ同じ数値になる。

また、まとまった余裕資金を、不動産購入や老後資金として一定期間後に目的とする金額まで増やしたい場合は、余裕資金及び目標金額と運用期間から逆算して期待利回りを算定する。

例えば、手元資金が1000万円で、20年後に2000万円が必要な場合の期待利回りの所要年間利回りは、単利計算で5%、複利であれば約3.53%となる。

こうした期待利回り、年間必要利回りを把握したうえで、投資スタンスと収益の目標を設定することが有効だろう。

投資利回りと保有期間(所有期間)利回り

一般に、「所有期間利回り」とは、債券を償還期限(満期日)まで保有せず途中で売却した場合の利回りを言う。

債券から得られる収益はインカムゲイン(利息収入)とキャピタルゲイン(売却益)の2つがあり、本利回りは投資家が得た「利息収入」と「売買損益」の合計額が「投資元本」に対して年率で何%になるのかを見る指標だ。

債券の利回りには、所有期間利回り以外に、応募者利回り、最終利回り、直接利回りなどもある。

株式投資の場合には、インカムゲイン(利息収入)を中心に考えれば、原則として配当権利を考慮せずに利回りを計算することになり、長期保有の配当受け取りを目的とする場合は、債券の所有期間利回りと同じになる。(保有期間内に、株式分割があった場合、年間配当が変わらない場合には投資元本が増加するが、計算上は当初取得費用が投資元本になる。)

実際には、株式投資の場合、インカムゲイン(利息収入)とキャピタルゲイン(売却益)の2つが発生することも多く、投資パフォーマンスを正確に把握するためには、両者を区分して、集計し利回り等を計算する。

長期間の債券運用と株式運用

では、株式の運用利回り目標はどのような水準が一般的だろうか。

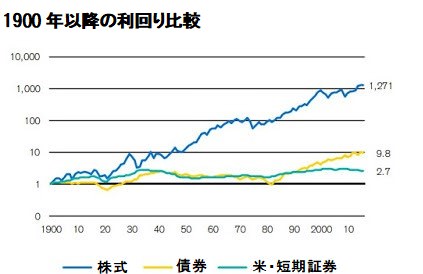

参考として、下表をご覧頂きたい。これは過去115年間の株式(米国)と債券の比較表だ。

「「配当で月10万円 」ブログ内図表を参照、(出所:Credit Suisse Research Institute)」

単純に比較した場合、超長期視点で見れば、債券投資に比べた株式投資のパフォーマンスは約130倍と、圧倒的に高い。

投資として100年以上の運用を考えるのは現実的ではないが、経験則としては株式の長期運用利回りは、長期債券の利回りより高く、株式投資の優位性を示している。

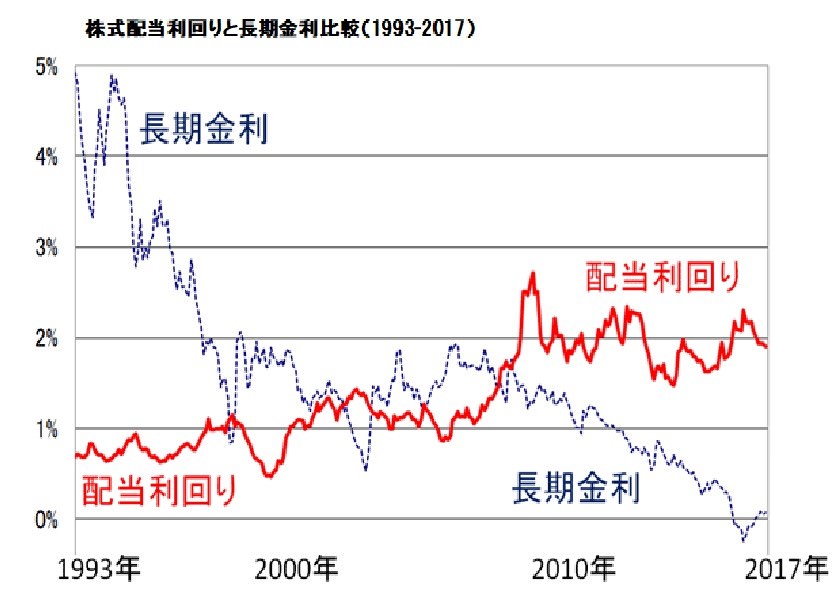

次に、日本株(日経平均)の平均利回りと10年国債で過去15年間の推移を比較してみた。

(グラフは楽天証券作成表を参照)

最近は日本株の配当利回りが上昇しており(企業の配当性向上昇等による)、株式のキャピタルゲインではなく、インカムゲイン(配当収入)を目的とした長期保有の場合でも、長期債券に比べて保有利回りのパフォーマンスが高くなってきた。

分散投資やETF等によって株式市場の値動きに追随した銘柄投資が長期間の資金で運用可能であれば、配当受け取りと、保有銘柄の価格上昇率(例えば日経225平均)を加味したものが、株式運用利回りととして期待できる。

(例)過去10年間の日経225の終値ベースで日経平均株価を比較すると、2.19倍となっており、期間中の平均利回りは単純平均で1.7%なので、単利で計算した場合、10年間で14.5%となり、日経225銘柄全体の合計運用利回りは約233%となる。

複利運用

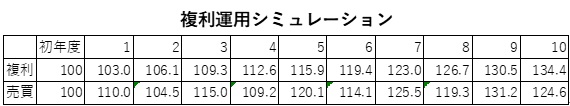

次に、投資資金を複利運用で再投資した場合のシミュレーション結果が下記の表になる。

計算条件は、毎年度の配当が3%の株式の配当を再投資した場合と、売買益を目的に、初年度には10%のキャピタルゲインがあり、売却額を全額再投資した翌年度は5%の損失を繰り返した場合だ。

3%複利運用の結果は、単純平均で差し引き毎年5%の収益を上げた場合と比べても、10年後には、ほとんど元本が同等になる。(11年度以降は常に3%複利運用の方が収益は良い。)

この様に、株式を売買益で運用して配当利回り以上の収益を上げる場合は、かなり高い利益率をあげ続けるか、欠損を少なくして運用する必要がある。

長期的に見れば株式相場は、循環的に高値と安値をつけており、売買益のみで長期間にわたり安定的な収益を上げることは、プロ投資家でもかなり困難だ。

一方、収益と配当が安定している優良企業の株式を長期保有する場合、購入タイミングは比較的容易だろう。

こうした優良銘柄の配当を得られる単元株式購入用の余裕資金がある場合には、長期保有で受取配当を、引き続き株式投資等で複利運用する方法も、長期的に見て高い投資パフォーマンスを期待できるのではないだろうか。

株式の所有期間利回り(%)の計算式は単利計算では下記の通りとなる。

〔{表面利率+(売却価格-購入価格)÷所有年数}÷購入価格〕×100

これに対し、配当を再投資した場合には次の計算式となる。

〔{(1+表面利率)所有年数乗×(購入価格) }÷購入価格〕×100

株式運用と保有利回りの考え方

株式や債券、外国為替等のリスクが高い投資は行わずに、運用は一切行わない資産家も多い様だ。

では、資産運用収益がゼロの場合のリスクとは何だろうか。

例えば「たんす預金」の場合は、全く運用はしないので投資収益はゼロだ。

デフレが継続して、貨幣価値が上がれば保有元本は増加する計算になるが、この場合でも保有リスクはプラスとは限らない。

火災や盗難等による資産滅失の可能性があるからだ。

現金を貸金庫等に預けた場合には滅失リスクはかなり低いが、貸金庫利用料金分は元本が減少する計算となる。(金種や利用サイズ・料金にもよるが、一般的な銀行貸金庫のサイズと利用料金では、5千万円預託の場合、10年間で0.2~0.4%の目減りとなる)

また、インフレとなった場合、貨幣価値は減少し、保有元本はその分だけ減少する計算だ。

デフレの続いた過去10年間でみても、IMFのインフレ率統計で試算すると、3.8%のインフレという結果であり、10年後には保有元本が実質96.4%になってしまう。

この資産目減り分3.6%に、滅失等のリスクも考える必要があり、今後よほどのデフレが続かない限り、資産運用ゼロは資産のリスクがあると考えるのが普通だろう。

さらに、日銀のインフレ目標も達成は厳しいと言われているが、今後の法律で決まった消費税引き上げや厳しい人手不足、高齢化等を考えると、将来的にはインフレ率が上昇する可能性があり、少なくとも長期間の予想インフレ率を想定した資産運用収益を想定して、保有利回りを考える必要がありそうだ。

株式保有利回りの重要性

短期売買を含むキャピタルゲインのみで株式運用する場合と、購入株式を一切売却せず保有のみで資産運用する場合は、株式運用利回りと保有利回りは同一となる。

だが、実際は双方を併用する投資家が一般的だろう。

この場合には、売買益と配当の再投資、運用収益を含めて、毎年度及び投資対象期間の総保有利回りを把握し、期待利回りとの比較で、適宜投資スタンスを見直すことで、最終的に良好な投資パフォーマンスを達成できるのではないだろうか。

執筆者

和気 厚至

慶應義塾大学卒業後、損害共済・民間損保で長年勤務し、資金運用担当者や決済責任者等で10年以上数百億円に及ぶ法人資産の単独資金運用(最終決裁)等を行っていた。現在は、ゲームシナリオ作成や、生命科学研究、バンド活動、天体観測、登山等の趣味を行いつつ、マーケットや経済情報をタイムリーに取り入れた株式・為替・債券・仮想通貨等での資産運用を行い、日々実益を出している。