カードローン

カードローンについての情報を探している人の中には、

- カードローンがどういうものなのか知りたい

- 金利について知りたい

- どう選べば良いのか知りたい

- キャッシングと何が違うのか知りたい

- クレジットカードと何が違うのか知りたい

などの悩みを抱えている人が多くいます。

特に初めての借入する方にとって、カードローンがそもそもどういう商品なのか、自分は本当にカードローンを作る必要があるのか分からないという方も多いのではないでしょうか。

この記事では、カードローンについての疑問や不安を解説しています。

これからカードローンを申込しようか迷っている人は、ぜひ最後まで読んでみて下さい。

カードローンについて

カードローンは、無担保・保証人不要で自由に使用する事ができる個人向けのローンです。

住宅ローンや自動車ローンなど他のローン商品とは違い、利用限度額の範囲で繰り返し借入・返済をすることができます。

また、大手の消費者金融では即日融資に対応しているカードローンもあり、申し込みから融資を受けるまでの期間が短い商品です。

カードローンを検討している人は、特徴について把握していく事で安心して借入や返済について計画をたてていくことができます。

カードローンは融資を受けられるまでの期間が短い

カードローンの最大の特徴は、他のローンに比べて融資を受けられるまでの期間が最短即日~1週間程度です。

大手消費者金融のアコムやプロミスでは最短即日融資も可能です。

・スコアリングシステムの導入により、自動審査が可能

・多目的ローンなので見積書などを提出する必要がない

の2つがあげられます。

スコアリングシステムの導入により、自動審査が可能

スコアリングシステムの導入によって大手消費者金融や大手銀行では、自動審査が可能になり審査時間は大幅に削減されました。

スコアリングシステムとは?年収や勤続年数、居住形態(持ち家・賃貸・社宅など)や年齢など申込時に申告された内容がそのまま点数化されるシステムのことです。

スコアリングシステムから割り出された点数によって借入可能額を瞬時に算出、判断出来るようになっているため、審査時間が短く融資を受けるまでの時間も短いです。

多目的ローンなので見積書などを提出する必要がない

カードローンは住宅ローンや車両ローンのように見積書などを提出する必要がありません。

なぜならカードローンは基本的にどんな用途にでも使うことが可能な多目的ローンだからです。

見積書などの書類を準備する必要が無く、本人確認書類と収入確認書類のみで契約することが可能なため、融資を受けるまで短い時間で済ますことが出来ます。

保証人なしで借入ができる

カードローンは保証人なしで借入することが可能です。

なぜなら、カードローンは住宅ローンや車両ローンと比較しても一般的に少額融資であり、カードローン会社の貸倒れリスクが少ないからです。

貸倒れの懸念がある人には利用限度額を低くするか、そもそも審査自体に通さない対応となるので、保証人なしで借入が出来ます。

また銀行カードローンのように、保証会社が付くことによって保証人の代わりとなっているケースもあります。

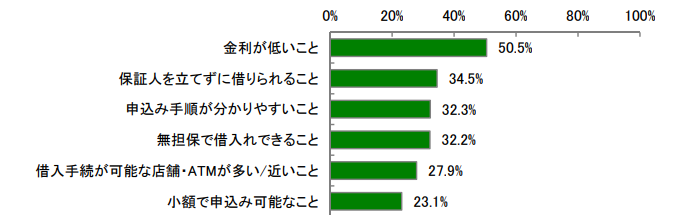

貸金業協会の令和元年度のレポートでは、借入先を選ぶ基準として「保証人を立てずに借りられること」が2番目に入っており、多くの人が保証人なしで借入が出来ることが条件として考えていることが分かります。

カードローンであれば一般的に保証人のみならず担保も不要で融資を受けることが可能です。

親や友人に保証人を頼む必要がないため、誰にもバレずにお金を借りたい人はカードローンを検討してみてはいかがでしょうか。

利用限度額範囲内で何度も借入可能

カードローンは利用限度額の範囲内で何度も借入することが可能です。

なぜならカードローンには、利用限度額と呼ばれる利用者に合わせた「枠」が設定されており、設定された利用限度額の範囲であれば何度も借入や返済をすることが可能になっているためです。

利用限度額が50万円の場合であれば、50万円の範囲内で借入ができます。

例えば、今日10万円借りて、一か月後にも10万円借りるという使い方が可能です。

また、カードローンは返済をすれば再度その枠内で借入することが可能です。

元金を5万円返済したら、再度5万円借入することができます。

ただし、この返済と借入を繰り返していくと返済で返済を行い続ける自転車操業におちいりますので、借入は計画的に行う必要があります。

利用限度額についての詳しい解説は以下を参考にしてみてください。

金利の決まり方

カードローンの金利は、金融機関が独自に設定している訳ではなく、ルールに沿って決まっています。

なぜなら、カードローン会社の金利を規制する「利息制限法」という法律があり、利息制限法に準じた金利設定にしなければならないためです。

【利息制限法】

| 利用限度額 | 10万円未満 | 10万円以上 100万円未満 | 100万円以上 |

| 上限金利 | 年20.0% | 年18.0% | 年15.0% |

最低利用限度額は多くの消費者金融が上限金利を年18.0%程度に収めているのは、この利息制限法によって規制されているためです。

また、カードローンの金利は利用限度額に応じて変化します。これは銀行でも消費者金融でも大きくは変わりません。

【楽天銀行カードローンの金利】

| 利用限度額 | 適用金利 |

| 100万円未満 | 年14.5% |

| 100万円以上、200万円未満 | 年9.6%~年14.5% |

| 200万円以上、300万円未満 | 年6.9%~年14.5% |

| 300万円以上、350万円未満 | 年4.9%~年12.5% |

| 350万円以上、590万円未満 | 年4.9%~年8.9% |

| 500万円以上、600万円未満 | 年4.5%~年7.8% |

| 600万円以上、800万円未満 | 年3.0%~年7.8% |

| 800万円 | 年1.9%~年4.5% |

アコムのカードローン金利および楽天銀行カードローンの金利からも、利用限度額に応じて金利が段階的に引き下がっていることが分かります。

一般的に銀行カードローンの方が金利が低いです。

なぜなら、消費者金融と比較してカードローンの上限金利の設定が低いためです。

金利についての詳しい解説は以下で行っています。

カードローンの審査について

カードローンの審査について、審査の流れと、審査の内容について説明していきます。

カードローンの審査は、以下の順番で行われます。

カードローンの審査の流れ

- 仮審査

- 本審査

- 在籍確認

それぞれ審査について確認していきましょう。

仮審査

カードローンの仮審査では主に「個人信用情報」の照会と「返済能力」の審査が行われます。

なぜなら、「個人信用情報」と「返済能力」がカードローン審査における最も重要な審査基準であり、基準に合致しなければカードローンを組むこと自体が出来ないためです。

個人信用情報審査

仮審査ではまず個人信用情報による審査が行われます。

なぜなら、個人信用情報では、現在までの借入の履歴や、現在の借入残高、延滞の有無などを含めた信用情報が全て記載されているため、今後借入しても返済に問題がないか判断することが出来るからです。

個人信用情報審査で見られる項目は以下の4項目です。

- ・借入残高が多くないか

- ・借入先が多くないか

- ・延滞などしていないか

- ・債務整理などをしていないか

例えば、他社借入が多すぎることや、現在延滞をしている人は審査に通ることは一般的に難しいです。また、債務整理をしている場合はまず審査に通ることはありません。

この個人信用情報は一定の期間保管されるので、もし現在信用情報が悪いということであれば登録期間経過の後に再度申し込みする必要があります。

個人信用情報登録機関

個人信用情報登録機関とは以下の3つです。

【個人信用情報登録機関】

| CIC(CREDIT IMFORMATION CENTER) | JICC(日本信用情報機構) | KSC(全国銀行信用情報センター) |

| 信販会社系 | 消費者金融系 | 銀行系 |

なお、CIC、JICC、KSCはそれぞれCRINというシステムで相互に情報を共有しています。

例えば、クレジットカードで支払い延滞している人がCICと関係ない銀行カードローンを申込みしようと試みても、CICからKSCへの情報共有により審査に落ちてしまいます。

あくまで、登録先の機関がこのように分けられているというだけです。

返済能力審査

返済能力とは、収入から算出される借入の限度額のことです。

返済能力は一般的に総量規制から算出されることが多いです。

総量規制とは、個人の借入総額が年収の3分の1以下に納めなければならない規制で、貸金業法によって決められています。

300万円÷3=100万円

で利用限度額は100万円ということになります。

もしAさんが他社で50万円すでに借りているとした場合

300万円÷3-50万円=50万円

そのため、今回新規で借入するには利用限度額が50万円までになります。

返済能力は年収と借入によって変化しますので、年収が上がるにつれて、借入総額が下がるにつれて、利用限度額が増えていくことになります。

なお、貸金業法は消費者金融や信販会社からの借入について定めている法律のため、銀行や信用金庫などは適用されませんが、一般的に銀行ローンも年収の3分の1程度に借入を抑える傾向にあります。

本審査

カードローンの本審査では、提出してもらう書類を元に申告した内容が本当に正しいか審査が行われます。

本人確認

本人確認とは、ローンを申し込んだ本人が名義を偽っていないか、間違いなく本人の申し込みか確認するために行われます。

以下のいずれかを提出することにより、本人確認をすることができます。

【本人確認書類】

| 一点で確認が取れるもの | 二点以上必要なもの |

| ・運転免許証 ・個人番号カード ・パスポート など | ・健康保険証 ・住民票 ・公共料金領収証 ・納税証明書 など |

収入確認

収入確認とは、ローン申込時に申告した年収が正しいか、実際に申告した勤務先から給料を受け取っているか確認するために行われます。

カードローンの場合は収入確認書類の提出が不要なケースもあります。

特に銀行カードローンの場合、厳密にいくらと決まっていませんが、利用限度額が大きくならなければ、収入確認書類の提出は原則不要です。

なぜなら、銀行には総量規制が無いため、年収を確認する義務が無いためです。

ただし、消費者金融は貸金業法に基づき、総量規制がありますので、以下のケースでは収入証明書の提出を求められます。

・利用限度額が50万円を超える場合

・ご利用限度額と他の貸金業者からのお借入の合計額が100万円を超える場合

・既に提出済みの収入証明書が3年以上経過している場合

収入確認をするためには以下の書類の提出が必要です。なお、給与所得者と個人事業主では取り扱いが変わりますので注意して下さい。

【収入確認書類の一例】

| 給与所得者 | 個人事業主 |

| ・源泉徴収票 ・直近2期分の給与明細 ・所得証明書 ・市民税、県民税額決定通知書 など | ・確定申告書 ・納税証明書 ・所得証明書 ・市民税、県民税額決定通知書 など |

銀行カードローンの場合で、法人役員の場合は、法人の決算書を合わせて提出するよう求められる場合もあります。

また、上記とは別の書類の提出を求められる可能性もありますので、申込される金融機関に問い合わせしてみて下さい。

在籍確認

在籍確認は申込時に申告した勤務先に実際に勤務しているか、偽った申込みをしていないか確認するために行われます。

一般的に在籍確認は、職場への電話連絡により行われます。

電話は勤め先に直接かかってきますが、カードローン会社を名乗らず審査担当者の個人名で電話が来ます。

電話を受けたのが申込みした本人であれば一番良いですが、別の人が出ても問題ありません。

要は、会社に在籍していることが確認できればいいので、「〇〇はただいま外出しております」という場合でも在籍確認として認められます。

なお、電話では「氏名」「年齢」「生年月日」などの基本的な情報しか確認されることはありませんので、変に身構える必要はありませんので安心して下さい。

カードローンの選び方

カードローンは「金利で選ぶ」や「即日融資で選ぶ」「手続きで選ぶ」など様々な基準で選ばれると思います。

自分が一番どこに重点を置いているのか整理しながら申込するのがいいでしょう。

金利で選ぶ

金利で選ぶなら「銀行カードローン」です。

銀行カードローンは、消費者金融や信販会社と比較して金利が低く設定されています。

なぜなら、銀行は預金業務を扱っており、顧客の預金をそのまま融資に回すことができるためです。

逆に消費者金融などは、預金業務がないため銀行からお金を借りて、それを融資するので一般的に金利が高いです。

〇銀行

預金(0.001%程度)→銀行→融資(14.5%程度)

〇消費者金融

銀行融資(0.1%程度)→消費者金融→融資(18.0%程度)

もし低金利に重点を置くのならば、銀行カードローンを検討してください。

即日融資で選ぶ

即日融資が可能かどうかで選ぶのなら、「消費者金融のカードローン」です。

なぜなら、消費者金融のカードローンは、独自のスコアリングシステムにより審査時間が最短30分で終了するなど、スピーディーに対応をしているためです。

消費者金融の審査が最短30分で終了する理由は、審査自体が銀行カードローンとは違うためです。

【審査の違い】

| 消費者金融カードローン | 銀行カードローン |

| 消費者金融審査→契約 | 銀行→保証会社審査→契約 |

このように、銀行審査が銀行と保証会社を二回審査通過しないのに代わって、消費者金融は消費者金融会社の審査のみで契約ができるのでスピーディーな対応が可能となっています。

申し込み手続きの手軽さで選ぶ

オリコなどの信販会社のクレジットカードを利用している人は、各クレジットカードの会員サイトからカードローンに申込みをしてみるのがいいでしょう。

クレジットカードの必要書類とカードローンの必要書類はほぼ同じなので、再度書類を提出する必要がないからです。

ただ、クレジットカードとは別でカードローンの審査があり、申込みから融資まで1、2週間程かかる場合が多いので注意が必要です。

カードローンとクレジットカードの違い

カードローンとクレジットは似たような商品に思われがちですが、実は大きな違いがあります。

カードローンは「借入専用」に作られた商品なのに対し、クレジットカードは「ショッピング機能」の外にキャッシングや保険なども付帯している商品だからです。

【カードローンとクレジットカードの違い】

| カードローン | クレジットカード | ||

| 年会費 | ・無料 | ・カードによって年会費がかかる | |

| 申込条件 | 収入 | ・本人に毎月安定した収入があること ※専業主婦(夫)専用のカードローンもある | ・本人または配偶者に毎月安定した収入があること ※学生でも利用可能 |

| 年齢 | ・20歳以上 | ・18歳以上 | |

| 審査内容 | ・収入がなければ審査不可 | ・学生などは収入がなくても作れる場合も多い | |

| 利用方法 | ショッピング | ・利用不可 | ・利用可能 |

| キャッシング | ・利用可能 | ・利用可能 | |

| 返済方法 | ・リボ払い | ・一括払い ・分割払い ・リボ払い | |

| 利用限度額 | ・1万円~1,000万円程度 | ・ショッピング1万円~300万円程度 ・キャッシング1万円~100万円程度 | |

| その他サービス | 付帯サービス | ・なし | ・ETCカード ・家族カード ・付帯保険 など |

カードローンはキャッシングのみ対応できますが、クレジットカードはショッピングとキャッシングの両方対応が可能です。

カードローンはキャッシングに特化しているため、クレジットカード以上の利用限度額で借入することが可能です。

カードローンとキャッシングの違い

カードローンとクレジットカードのキャッシングには大きな違いがあります。

カードローンは借入に特化しており、キャッシングはクレジットカードに付帯した商品であるためです。

そのため、「利用限度額」「金利」「支払い方法」にそれぞれ違いがあります。

【カードローンとクレジットカードのキャッシングの違い】

| カードローン | キャッシング | |

| 利用限度額 | 1万円~1,000万円程度 | 1万円~100万円程度 |

| 金利 | 3.0%~18.0% | 15.0%~18.0% |

| 支払い方法 | 一括払い 毎月元金支払い 残高スライド定額払い リボルビング払い 任意返済 など | 一括払い キャッシングリボ払い 任意返済 など |

利用限度額の違い

利用限度額はカードローンの方が大きいため、「借換」や「結婚式」「旅行」など大きな出費の際はカードローンの利用が最適です。

キャッシングはクレジットカードを持ち歩いていればすぐ出来ますので、出先でお金が急に必要になった場合などに便利です。

金利の違い

金利も大きく違い、カードローンは長期的な借入に向いている商品であるのに対し、キャッシングは翌月一括払いなど、短期的な借入に向いています。

仮に、キャッシングの際にリボ払いを選択して借入期間を長期にした場合、元々金利が比較的高い上更に金利負担が重くなるので、長期で返済をしたい場合はカードローンを利用する方がいいでしょう。

カードローンでキャッシングを借換してしまうのも一つの手段です。

支払い方法の違い

キャッシングは一括・リボ払い・任意支払いの3つしかないのに対し、カードローンには「毎月元金支払い」「残高スライド定額払い」など様々な返済方法があります。

カードローンはそれぞれのローン会社によって支払い方法は変わってくるため注意が必要です。

銀行カードローンの場合は、口座付帯型(引き落としや引き出しの際に通帳が自動でマイナスになり借入が行われている)でれば毎月返済がかからない商品もありますので、契約の際には必ず確認するようにしましょう。