消費者金融の審査基準と審査落ちの原因

消費者金融では必ずカードローン審査を行っています。

この記事を読んでいるあなたは、下記のような悩みや不安を持っているのではないでしょうか。

- 自分がどうして審査に落ちたのか原因を知りたい

- 消費者金融の審査に通るか気になる

- 消費者金融が何を審査しているのか知りたい

消費者金融のカードローン審査は公表されていませんが、審査に落ちる原因は推測することができます。

消費者金融の審査について知ることで、申し込みをする際に何を気を付ければ良いのか理解する事ができます。

この記事では、審査が不安な人や審査に落ちてしまった人に対し、消費者金融の審査について解説をしていきます。

消費者金融の審査に通る割合

一部の大手消費者金融では、審査に通り、実際にカードローンの契約をした人の割合(成約率)が公開されています。

公開されている決算データによるとおよそ30%~40%の人が審査に通っています。

| 大手消費者金融 | 成約率 |

| プロミス | 44.8% |

| アコム | 43.6% |

| レイクALSA | 30.6% |

しかし、逆に考えれば60~70%の人が消費者金融の審査に落ちてしまっているということなります。

審査に落ちてしまうということは、金融事故の他、収入や借り入れ状況など様々な問題が考えられます。

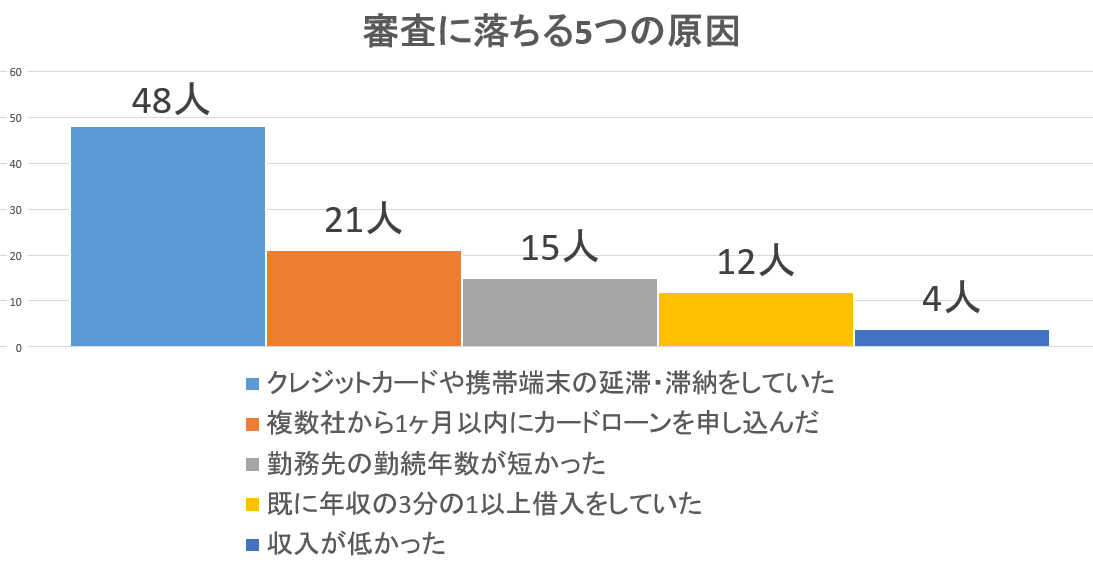

そこで、どのような金融事故を起こしていると審査落ちになるのか原因を探るため、審査に落ちたと思う原因について100人にアンケート調査しました。

次の節ではアンケート結果について解説していきます。

消費者金融の審査に落ちる5つの原因

消費者金融は明確な審査基準を公表していません。

公表はしていないものの、審査をしている以上、カードローンを利用してもらうための一定の基準を設けていると考えられます。

そこで、消費者金融の審査に落ちた経験のある100人を対象に自分が審査に落ちたと思う原因についてアンケートを実施。

全国100人にアンケート調査をしたところ、5つの原因が挙げられました。

審査落ちの原因を知り、改善を行うことで、審査通過できる確率を高める事ができます。

審査落ちしたと考えられる原因として以下の回答が得られました。

- 性別:男性68人/女性32人

- 年代:20代24人/30代38人/40代26人/50代12人/

- 個人年収:100万円未満6人/100万円以上~200万円未満31人/200万円以上~300万円未満54人/400万円以上~500万円未満9人

クレジットカード支払いや携帯端末代金の延滞

クレジットカードの支払いや携帯端末(分割払い)の延滞をしてしまうと、個人信用情報機関に金融事故情報が記録されてしまい、審査に落ちてしまいます。

信用情報機関に金融事故情報があると、返済能力が低い人と判断されます。

カードローン会社は、返済能力が低い人に融資を行ってしまうと貸し倒れのリスクがあることから審査に落とします。

金融事故の種類と記録される情報の期間はそれぞれ違います。

| 金融事故情報 | 概要 | 情報登録期間 |

| 長期滞納 | クレジットやローン契約の支払いを61日以上延滞 | 5年 |

| 代位弁済 | 支払い遅延により、保証会社による借金の一括返済が発生した | 5年 |

| 強制解約 | 長期遅延や規約違反で強制解約となった | 5年 |

| 債務整理 | 任意整理、個人再生、自己破産など、借金の減免をした | 5年~10年 |

金融事故が記録された状態だと大手消費者金融の審査にはまず通らならないと考えるべきです。

自分の信用情報が気になるという人は、信用情報機関に開示請求をすることで信用情報を確認する事ができます。

確認方法については以下で詳しく解説しています。

1ヶ月以内に複数の消費者金融に申し込みをしている

カードローン会社は、1ヶ月以内に何社申し込みをすると審査落ちするとは明確にしていません。

ただ、1ヶ月以内に何社もカードローンに申し込みをしていると審査に通らなくなってしまいます。

複数件申し込みをすると、借入希望金額も増え、年収の3分の1以上を超えた融資に接触してしまう恐れがあるからです。

※貸金業法により、年収の3分の1以上は借入ができません。

また、カードローン申し込み情報の記録は、個人信用情報機関(CIC・JICC)で6か月間、(KSC)で1年間残ります。

複数件申し込みをしているという事は、他社でカードローン審査に落ちていることも考えられます。

消費者金融会社は、カードローンを審査する際に個人信用情報機関へ申し込み者の信用情報の照会を行っているので、審査落ちの記録も残ります。

審査に落ちた記録が残ると、返済能力が低いと見られるので、クレジットカードの支払いを延滞せず支払い続けるなど、信用情報の改善が必要です。

勤務先の勤続年数が短かった

50万円以上借入を希望する場合、勤続年数が3ヶ月未満の場合、カードローンの審査に通らないケースがあります。

なぜなら、収入証明書として有効な給与明細書(直近2カ月分)を用意することができないからです。

※勤続年数が3ヶ月未満であっても、前の勤務先の源泉徴収票などがあれば利用することができます。

貸金業者から50万円以上借入する場合、収入証明書が必ず必要になります。

1.ある貸金業者から50万円を超えて借入れる場合

2.他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合

引用元:日本貸金業界「収入を証明する書類の提出が必要な場合」

上の2つの項目に該当しない場合(50万円未満の借入など)は原則収入証明書不要でカードローンに申し込むことができます。

収入を証明するためには以下の書類が必要になります。

例として収入証明書の一部を紹介します。

- 給与明細書(直近2カ月分)

- 源泉徴収票(最新年度のもの)

- 確定申告書(最新年度のもの)

- 所得証明書(最新年度のもの)

年収の3分の1以上は借入すると審査に落ちる

原則として年収の3分の1以上の借り入れがある場合は、カードローン審査に落ちてしまいます。

消費者金融や信販会社といった貸金業者は、総量規制という法律によって申し込み者の年収の3分の1以上を貸付する事ができないからです。

例えば、年収300万円の人が、A社から50万、B社から30万円、合計80万円の借入があったとします。

総量規制により借り入れ上限は100万円までなので、すでに80万円の借入をしていると、20万円を超える融資を受けることはできません。

また、年収300万円の人が、1社から100万円超えた借入をしようと考えていたとしても、融資は受けられません。

借入先が1社であっても複数社であっても、合計の借入額が年収の3分の1を超えるような借入をすることはできません。

借入できる限度額については、以下で詳しい解説をしています。

収入が低かった

収入が低くても、カードローンの利用は可能なので、収入が低いだけで審査に落ちてしまうということはありません。

実際にプロミスの申し込み条件には、

お申込みいただける方の条件は、年齢18~74歳のご本人に安定した収入のある方です。

主婦や学生でもパート・アルバイトなど安定した収入のある方はご審査のうえご利用が可能です。引用元:プロミス「お申込みいただける条件」

と明記されているので、収入が低いと思っている人でも、継続した収入があればカードローン審査の対象になります。

消費者金融の審査では年収だけでなく、「安定した返済能力が確保されているかどうか」を審査しています。

収入が低いだけと思っている人は以下の情報も確認してみて下さい。

審査落ちの原因に当てはまらないのに審査に通らない理由

審査基準を満たしても落ちてしまうケースは存在します。

審査に落ちてしまう原因として以下の2つが挙げられます。

審査に通らない2つの原因

2つの原因の中でいずれかに該当している人は、カードローン審査に落ちてしまいます。

提出書類と申し込み情報が一致しない

申し込みで申請した内容と提出書類の情報に相違があると、カードローン審査に通過できません。

消費者金融側は、申し込み情報と提出書類の情報が違ってしまうと、どの情報が正しいのか判断できなくなってしまいます。

情報の判断ができないと審査ができないので、カードローン審査に落ちてしまうのです。

在籍確認ができなくて審査に落ちた

カードローン審査の際には、必ず在籍確認が行われるので在籍確認がとれないと審査に落ちてしまいます。

消費者金融の審査では申し込み者の「返済能力の確認」と「不正利用の防止」のために、電話による在籍確認があります。

在籍確認をする事で、申し込み者が実際に勤務をして収入を得ているかどうか、なりすましによる不正利用をしていないか(本人確認)をしています。

そのため、在籍確認ができないと、カードローン審査が止まり、審査通過できなくなります。

電話での在籍確認が不安という人は、SMBCモビットのWeb完結申し込みをすると、書類で在籍確認を行えるので、電話連絡なしにできます。

※ただし、審査の際に確認が必要な場合は電話連絡があります。(電話の際は、オペレーターの個人名にて連絡があります。)

書類で在籍確認を行うには、以下の条件を満たしている必要があります。

- 社会保険証か組合保険証のどちらかの保険証を提出

- 収入を証明する源泉徴収票か直近2ヶ月分の給与明細が必要

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行いずれかの普通預金口座が必要

| 金利 | 借入限度額 | 審査時間 |

|---|---|---|

| 3.0%~18.0% | 最大800万円 | 10秒簡易審査 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

消費者金融の審査内容について

大手消費者金融、中小消費者金融どちらも必ず審査があります。

審査がない消費者金融や審査が甘い消費者金融はありません。

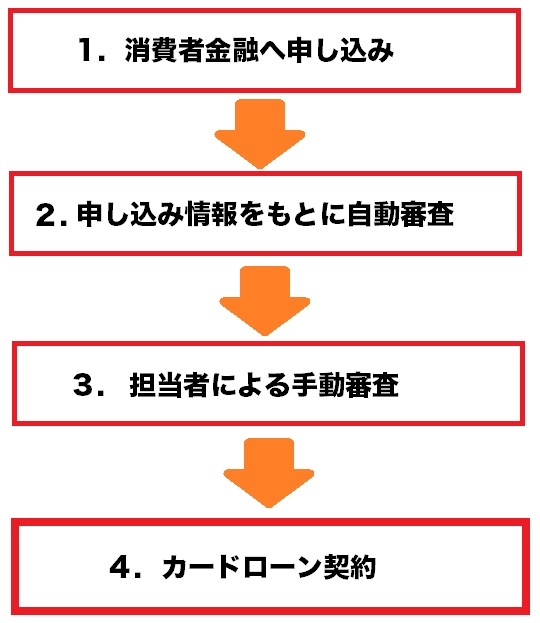

審査の流れについては以下のようになっています。

消費者金融へ申し込みを行うと、消費者金融は機械による自動審査を行います。

自動審査に通過すると消費者金融の審査担当者による手動の審査が入り、手動審査に通過した人のみカードローンの契約ができます。

ここでは、自動審査と手動審査について何を審査しているのか解説していきます。

申込受付後は自動審査

カードローンの申し込みを行うと、消費者金融は機械による自動審査を行います。

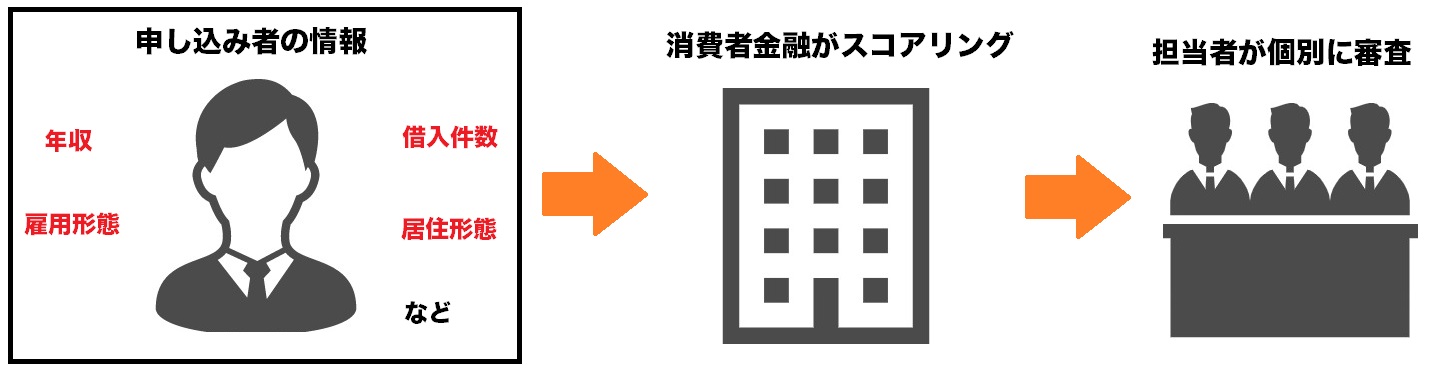

自動審査は、「コアリングシステム」と呼ばれ、申し込み者の返済能力や信用力のを判断しています。

スコアリングとは?過去の膨大な申込者のデータをもとに個人属性情報と返済情報を掛け合わせ、それぞれに点数(スコア)をつけていく評価方式。

点数が高いほど信用力が高いと判断されます。

どの項目に何点をつけるかは、消費者金融各社で異なります。

消費者金融のスコアリングは「属性」と「信用情報」という大きく2種類の要素があります。

属性は簡単に言えば個人のプロフィールです。

属性のスコアリングでの主な評価項目は以下の通りです。

- •年齢

- •年収

- •職業

- •雇用形態

- •勤務先

- •勤続年数

- •居住形態

- •居住年数

- •家族構成

- •電話

- •保険の種類

信用情報の評価項目は以下の通りです。

- ・契約の情報

- ・借入の履歴

- ・返済の履歴

- ・金融事故

信用情報では借入、返済の情報のほか、過去の金融事故の有無を確認し返済態度を評価しています。

過去の借入や返済の履歴から、問題なく返済がされていれば評価は高くなり、金融事故の問題があると評価が下がります。

自動審査通過後は手動による審査

自動審査を通過すると、審査担当者が返済能力を手動で評価する審査に移ります。

手動による審査では、申込者本人の確認を行います。

手動によって確認するポイントは以下の4点です。

- ・信用情報の確認

- ・収入証明書の確認

- ・借入額

- ・在籍確認

なりすましなど不正利用をしていないか、実際に申し込み者の情報が合っているのかといった本人確認をするため手動審査をしています。

手動による確認は審査の最終段階なので、確認が取れれば、審査に通過する確率が極めて高くなります。

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

専門家プロファイルで「クレジットカードの専門家」としても活躍中

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。

オフィシャルサイトはこちら

・金融事故情報が個人信用情報機関に登録されている間は審査に通る可能性はありません。携帯電話や奨学金の返済の滞納も個人信用情報に影響をすることがあるので注意が必要です。

・消費者金融は審査にあたり、本人の返済能力も重視します。収入や雇用形態、勤務先、勤続年数などの属性と、他社の借り入れ状況を総合的に判断し、返済能力がないと判断した場合は審査に落ちてしまいます。

また同時に複数の消費者金融に申し込みをすることを「申し込みブラック」といい、審査に落ちる理由の一つになるので注意しましょう。

・在籍確認は電話で本人が出ても問題ありませんし、時間帯などもある程度柔軟に対応してくれます。それでも電話での在籍確認にどうしても抵抗がある場合は、書類で在籍確認ができる消費者金融を活用しましょう。