審査の甘いクレジットカードBEST3!1000人調査の結果と作り方公開

ポイント還元などキャッシュレス決済のメリットを存分に活用できるクレジットカードは、ますます「持っていなければならない」アイテムとなっています。

ですが、クレジットカードを申し込むにあたって、

- 収入が低いから、審査に通るか不安

- 審査に落ちたことがあるので、簡単に通るカードが切実に欲しい

- カードを作りたいのに、なかなか審査に通らず落ち込んでいる

などの不安を抱えていて、「審査が甘いクレジットカード」を探している人が多いのではないでしょうか?

そこで今回の記事では、1000人を対象に行ったアンケートの結果、多くの人が審査に通った、いわゆる”審査が甘いクレジットカードを詳しく紹介します。

ここで紹介するカードは、審査が甘いだけでなく、「年会費無料」や「ポイント還元率が高い」などの特徴もあるので、非常に使い勝手がよいものばかりです。

この記事を読むことで、あなたはどのカードが審査が甘いのかを知って、今すぐにカードを作ることができるようになります。

審査が甘いクレジットカード

クレカ審査が不安な人専用カード憧れのマスターカードが手に入る

審査の甘いクレジットカードの種類と見分け方

審査が甘いことをうたっているクレジットカードはありません。

これは「審査が甘い」などのワードが景品表示法での不当表示にあたり法律で禁止されているからです。

景品表示法は、不当な表示による顧客の誘引を防止するため、事業者が自己の供給する商品・サービスの取引について、不当な表示を行うことを禁止しています

■引用元:消費者庁「表示に関するQ&A」より抜粋

しかし審査が甘いとうたっていなくても、「他のカード審査に落ちた人が、審査に通った」という、明らかに審査に通りやすいクレジットカードは存在します。

これがいわゆる「審査が甘い」と言われているクレジットカードです。

なぜ審査に通りやすいのかというと、カード会社がより多くの顧客を抱え込みたいと考えていて、審査通過の条件を低めにしているからです。

審査が甘いクレジットカードの条件は以下の2つです。

- 年齢や収入などの制限が緩いカード

- 流通・ネット系と信販系のクレジットカード

2つの条件について詳しく説明します。

年齢や収入に指定がないカード

審査が甘いと言われているカードには、年齢や収入など入会条件の制限が緩いという特徴があります。

制限を緩くすることで、収入がない主婦や学生、収入が低い新社会人でもカードを作りやすくなります。

カード会社がより多くの顧客を抱え込みたいと考えているからこそ、制限を緩くしているのです。

たとえば制限の緩いカードとしては、以下が挙げられます。

| クレジットカード名 | 申し込み条件 |

| セゾンインターナショナル | 高校生を除く18歳以上 収入がなくても配偶者に収入があれば審査の対象 |

| イオンカード | 高校生を除く18歳以上 収入がなくても配偶者に収入があれば審査の対象 |

| ヤフーカード | 高校生を除く18歳以上 収入がなくても配偶者に収入があれば審査の対象 |

逆に審査が厳しいステータスカードである三井住友 カードゴールドは、「満30歳以上で、本人に安定継続収入がある」ことが条件になっています。

審査に不安を抱えているのであれば、入会条件の制限が緩いカードを選ぶようにしてください。

流通・ネット系と信販系のクレジットカード

まねーぶが行った1000人アンケートの結果、審査が甘いと考えられるカードは「流通・ネット系」と「信販系」でした。

アンケートは「カード審査に落ちたあとに、別のカードを手に入れられた人」1000人を対象行ったのですが、流通・ネット系カードの審査に通った人が約42%、信販系のカードに通った人が約32%という結果でした。

| 「流通・ネット系」(セゾン、ヤフーなど) | 約42% |

| 「信販系」(オリコ、ライフなど) | 約32% |

| 「交通系」(ANA、JALなど) | 約16% |

| 「銀行系」(三井住友VISAなど) | 約8% |

このアンケートを実施したのは、「別のクレジットカードの審査に落ちた後に手に入れられたカード」こそが、審査に通りやすい=審査が甘いカードだと考えたからです。

アンケート中約42%の人がカードを作れた、「流通・ネット系カード」とは以下のカードになります。

- ネットモール系

- コンビニ・スーパー系

- ファッションビル・百貨店系

小売業やネットモールを展開していて、自社サービスの顧客獲得を目的としています。

ですから、他のクレジットカード会社よりも審査のハードルを下げて、積極的にカード会員を増やしています。

このため審査が甘くて通りやすくなっていると予測されます。

流通・ネット系カードは、あなたがよく利用するお店があれば、その系列カードを作るようにしましょう。

審査が甘いクレジットカードベスト3

ここではまねーぶが行った1000人アンケートの結果、発行できた人が多かったクレジットカードを2枚紹介します。

三井住友カード リボスタイル

- 安心の三井住友ブランドなのに審査に通過しやすい

- 年会費無料

- 新規入会で最大8000円のキャッシュバック

- 年会費

- 無料

- 発行速度

- 最短翌営業日

- 還元率

- 0.5%~

- ブランド

- VISA

アンケートを取った1000人中124人が作ったカードです。

審査が厳しいイメージの三井住友カードですが、リボスタイルはリボ払い専用なので審査に通りやすいのが特徴です。

基本のポイント還元率が1%になったり、セブンイレブンなどコンビニエンスストアやマクドナルドで利用すると還元率が2%になるなど、三井住友カードリボスタイルはスペックも優秀。

リボ払い専用のカードですが、2回払いやボーナス一括払いを利用すれば手数料はかかりませんし、リボ手数料も9.8%と業界屈指の低さになります。

審査が不安な人は注目すべきカードと言えます。

申し込み審査基準

高校生を除く18歳以上の方なので、審査基準が低めに設定されていると推測されます。

今なら新規入会で、最大8000円分のポイントをプレゼント中

エポスカード

- 年会費無料

- 10,000店以上の提携店舗で優待が受けられる

- 海外旅行傷害保険つき

- 年会費

- 無料

- 発行速度

- 即日発行可能

- 還元率

- 0.5%

- ブランド

- VISA

アンケートを取った1000人中77人が作ったカードです。

エポスカードは審査基準の甘い流通系の年会費無料カードです。

エポスカードはWEB申し込み後、マルイにあるエポスカウンターでの受け取りを選択することで即日発行が可能。

またエポスカードを受け取る際に行う、引き落とし口座の手続きでは、引き落とし口座のキャッシュカードを持っていくと書類へ記入する手間が省けます。

全国約10,000の店舗でエポスカードを利用すると、割引や優待特典を受けられます。

たとえばシダックスでは、エポスカードの提示でルーム料金が30%OFFになります。

海外旅行保険が自動付帯されているので、海外に行く際に持っているだけで最高2,000万円の保険が適用されるのもうれしいメリットです。

申し込み審査基準

高校生を除く18歳以上であれば誰でも申し込み可能。収入についての規定が存在しないため誰でも手に入れやすいクレジットカードです。

ネットで審査が甘いと言われているイオンカード・セゾンカードは、今回のアンケートの結果では審査通過率がイオン7%、セゾン5%と高くないことがわかりました。

恐らく、ネット上で審査が甘い・緩いといった口コミなどが拡散され、審査基準を見直した可能性があります。

審査の甘いクレジットカードの審査に落ちた時にするべきこと

と悲観している人もいるのではないでしょうか?

審査が甘いクレジットカードの審査に落ちてしまった場合、以下のカードに申し込んでください。

- 消費者金融系カード

- デポジット型カード

上記のクレジットカードは、通常のカード会社とは違う審査基準を採用しているからです。

他社のクレジットカード審査に落ちた人でも、審査に通る可能性があります。

消費者金融系カード

審査の甘いクレジットカードに落ちてしまったというあなたは、消費者金融系のクレジットカードに申し込むことを検討してください。

消費者金融系のカードは、普通のクレジットカードと違う独自の審査基準を採用していますので、審査に通る可能性があります。

消費者金融の主力商品である「カードローン」は貸金業法に則っていて、貸付金額によっては収入証明書の提出が必要なように、現在の収入重視の審査を行っています。

クレジットカードにおいても、カードローン審査の流れを汲んで現在の収入を重視する傾向が強いのです。

他のクレジットカード審査に落ちてしまった人でも、現在収入があるのであれば消費者金融系カードに申し込んでみてください。

消費者金融系カードは発行可能か簡易審査で事前に分かる

大手消費者金融が発行しているクレジットカードは、カードを申し込む前にWEBにて「カード発行診断」を利用する事で審査に通るかどうかが分かります。

カード発行診断では、「年齢」「年収(総支給額)」「カードローン他社お借入状況」の3つの項目を入力するだけです。

※申し込み条件として、「20歳~69歳の人で安定した収入がある人」を対象としています。

「クレジットカードの審査が不安な人」や「自分でもカードが発行できるか早く知りたい人」は、WEB診断をすると3秒で事前にカードを発行できるのか知ることができるので、利用してみることをおススメします。

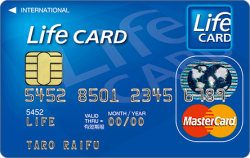

デポジット型カード

「クレジットカード審査に落ちた」「クレジットカード審査に自信がない」という人たちが、申し込みをしているのが、デポジット型の「ライフカードデポジット」です。

ライフカードデポジットは、公式ページに「過去に延滞がある方」「審査に不安のある方」向けと明記されています。

デポジット型とは保証金を預けることで利用できるクレジットカードのことで、保証金によってあなたの信頼性を担保することになりますので、通常のクレジットカードに比べて審査に通りやすくなっているのです。

ライフカードデポジット型は、審査に不安がある人向けのクレジットカードです。

カードを受け取る時に、デポジットを預けることで利用可能になり、普通のクレジットカードと同じように使う事ができます。

もちろん利用に対してポイントも貯まりますし、キャッシュレス消費者還元事業の対象になっていますので、クレジットカードのメリットを最大限生かせるのです。

過去に金融事故があった人、水商売などクレジットカード審査に不利な職業の人などで「とにかくクレジットカードが欲しい」という人は、ぜひ申し込むことをオススメします。

- 公式に「クレジットカード審査に不安がある人専用」と謳っているカード

- マスターカードなので買い物もラクラク

- ポイント還元率は0.5%~3%

審査が甘いクレジットカードの作り方

審査が甘いクレジットカードの確実な入手方法は、「流通・ネット系」カードに申し込みをすることです。

流通・ネット系よりも審査が厳しいとされる「銀行系」「交通系」「信販系」のカードに申し込みをしてしまうと、審査に落ちてしまうことがあります。

クレジットカードを発行しやすくするために気を付けておきたい3つのポイントがあります。

審査が甘いクレジットカード申し込み時に気を付けるべきポイント

- 1. 入会キャンペーンを行っている流通系カードに申し込む

- 2. 申込み内容の記入ミス・虚偽記載をしない

- 3. キャッシング枠は付けないで申し込む

「流通・ネット系」のカードを申し込み、上記3つのポイントを実行することでカードを作る事ができます。

流通・ネット系で入会キャンペーン実施のカードを申し込む

入会キャンペーン期間中は、カード会社に全国から発行の申し込みが殺到して細かな審査ができず、審査が甘くなり、カード発行がしやすくなります。

カード会社は、殺到する申し込みに対して一人一人手動審査のような細かい審査をしきれません。

また、キャンペーンを開催しているカード会社は、利用者を多く獲得したいという思惑があるのでカードを積極的に発行しています。

流通・ネット系のクレジットカードは入会時に特典の付いたカードが多くなっているので、一例として紹介します。

申し込み内容の記入ミスを防ぐため、WEB申し込みをする

クレジットカードに申し込みをする際、申込内容の記入ミスをしてしまうと審査ができないので、記入ミスによる審査落ちを防ぐためにWEBからの申し込みをしてください。

なぜならカード会社は申込者が記入した情報を元に、個人信用情報機関のデータを照会しながらカード発行の審査を行っています。

申込内容にミスがあると、データの照会ができず審査に落ちてしまうのです。

WEB申し込みであれば、記入漏れや入力ミスがあった場合、項目にエラーの表示がされて申し込みができない仕組みになっています。

そのため記入ミスをするという、リスクを軽減できるのです。

虚偽記載もNG

カードの申し込み情報は自己申告だから嘘をついても大丈夫だろうと思ってしまいますよね。

しかしカード会社に虚偽記載がバレてしまうと、信用情報と違うと判断されて審査に通過できません。

カード会社は個人信用情報機関へ申し込み者の信用情報を確認しています。

確認をした結果、信用情報とかけ離れていると虚偽記載と判断されその時点で審査落ちしてしまうのです。

更に、カード会社内でブラックリスト人物として扱われてしまい、カードに申し込めなくなることもあるので絶対にしないようにしてください。

キャッシング枠を付けないでカードを申し込む

キャッシング枠を0円にすることで、キャッシングの審査項目が減り、カード発行審査に通る可能性が高くなります。

キャッシング枠を付けてカードの申し込みをすると、「お金に困っている」とカード会社に判断されるので審査が厳しくなるのです。

カード会社はお金に困っている人にカードを発行してしまうと、カード利用代金の回収ができなくなってしまいます。

そこでカード会社は利用代金の貸し倒れリスクを恐れ、カードの発行を厳しくするのです。

どうしてもキャッシング枠を付けたいという人は、キャッシング枠はクレジットカード発行した後でもつけることが可能です。

後からのつける場合は、キャッシングの審査だけで済むのでカードが発行できないという状態を防げます。

キャッシング枠についてもっと詳しく知りたいという人は、下記のページを読むことでキャッシング枠についての情報を知る事ができます。

クレジットカードよりも審査が甘い、カードローンに申し込む

クレジットカードの審査に落ちた経験がある人は、カードローンの利用を検討してみてください。

カードローンの審査基準は、クレジットカードの審査基準よりも甘いのが特徴だからです。

クレジットカードの審査は過去の利用履歴を重要してしますが、カードローンの審査は現在の支払い能力を重視しているので、クレジットカードの審査に落ちた人でも審査に通る可能性が高いのです。

「お金がないのでクレジットカードで支払いを翌月以降にしたい」「クレジットカードでキャッシングをしたい」という人は、30日の無利息期間があるカードローンを利用するのが、オススメです。

以下の記事では、カードローンを含めて、状況別にお金を借りる方法を紹介していますので、こちらも参考にしてください。

専業主婦でも作れる審査の甘いカード

収入がない専業主婦はクレジットカードを作れないと思っている人もいると思いますが、専業主婦の方でもカードを発行可能ですし、積極的に発行しているカードもあります。

上記は専業主婦に対して、とくに積極的に発行しているカードになります。

なぜなら家計を担っている専業主婦に、「日々の買い物」や「月々の支払い」などに、自社カードを積極的に利用してもらいたいという思惑があるからです。

そのため専業主婦で収入がなかったとしても、カード会社は配偶者である夫がカード代金の返済をきちんと支払ってくれると想定して、カードを発行するのです。

セディナカードJiyu!da!主婦層に積極的に発行しているカードなので、デザインにもこだわり、ハローキティデザインのクレジットカードを用意しています。

セディナカードJiyu!da!はポイント還元率が0.5%ですが、セブン-イレブン・イオン・ダイエー各店舗で利用をするとポイント還元率が3倍になります。

楽天市場などネット通販でショッピングをする際、セディナポイントUPモールを経由してすると、ポイント最大20倍、さらに各ショップのポイントも貯まります。

ポイント倍率の優遇が豊富なカードなので、節約志向の主婦の人やごはんの買い出しをする人におすすめのカードです。

- 入会金・年会費無料の主婦向けクレジットカード

- ハローキティデザインあり

- セブン-イレブン・イオン・ダイエーならポイント3倍の高還元

主婦の方が高確率でクレジットカード審査に通るための方法を、以下の記事にまとめていますので、こちらも参考にしてみてください。

学生でもクレジットカードは簡単に作れる

「はじめてクレジットカードを作る」「バイトもしていなけど、クレジットカードを作れるの」などの不安を感じている学生も多いと思いますが、学生はクレジットカード審査に一番通りやすい属性ですので、簡単にカードを作れます。

学生専用のクレジットカードは審査基準を厳しく設定せずに、積極的にカードを発行しているからです。

カード会社は学生に社会に出てからも自社カードを長く利用してもらいたいと考えていますので、現在収入がなくても親に収入があればカードを発行しているのです。

学生時代に作ったカードは、社会人になればアップグレードすることが可能。

審査が甘い学生の時期にカードを手にするのが、もっとも賢い方法といえますね

18歳~25歳の学生を対象としている三井住友カードのクレジットカードです。

学生専用を謳っていますので、バイトの収入がある人、収入がなくても親に収入があればカードを発行する事ができます。

(※未成年の場合は親の同意書が必要)

卒業後も使用する事ができ、満26歳以降は自動で若者向けゴールドカードの「三井住友カード プライムゴールド」へランクアップします。

※一般の三井住友カードにランクアップすることも可能

社会人向けの銀行系カードに申し込むと、審査が厳しくなる傾向がありますが、学生カードからであれば、簡単にアップグレードできるのでおススメです。

学生限定で発行しているクレジットカードなので、学生であればどなたでも申し込みが可能です。

(※未成年の場合は親の同意書が必要)

年会費が無料で海外・国内旅行傷害保険が自動付帯、JAL便だけでなくどの航空会社に搭乗しても保険は適用されます。

100円で1マイルが貯まり、洋服代や携帯代、飲み会などの支払いでもマイルを貯める事ができるのです。

貯めたマイルは航空会社で特典航空券に交換ができます。

国内線の場合、通常で東京-沖縄間(往復)15,000マイル必要ですが、JALカードnaviであれば、6,000マイルで行けます。

海外旅行へ行くための国際線も、一般のマイルよりも半分のマイルで特典航空券に交換可能です。

卒業後は一般のJALカードに切り替えて利用できますよ。

学生専用のライフカードは、学生向けに発行されているカードの為、審査が甘いです。

さらに通常のライフカードには付帯していない、学生専用ライフカードのみの特典があります。

たとえば海外旅行先でショッピング利用をすると、買い物代金の5%が自分の口座にキャッシュバック。

また海外旅行傷害保険が最高2,000万円まで自動付帯されているので、海外旅行中の病気やケガ、トラブルがあった場合補償を受けられます。

卒業後も年会費無料で利用し続ける事ができるので、はじめて海外旅行に行くという学生や、春・夏休みの海外旅行、卒業旅行で海外に行く人におススメです。

学生がクレジットカードを作るために知っておくべきことを、以下の記事で紹介しています。

また、学生でも高校生以下の場合はプリペイドカードを申し込んでください。

プリペイドカードであれば18歳以下の人でもカードが作れます。

次ではプリペイドカードについて解説していきます。

18歳以下の未成年・ブラックリストの人は審査がないプリペイドカード!

18歳以下の未成年やブラックリストの人で、どうしてもカードが欲しい人は、プリペイドカードを申し込んでください。

プリペイドカードは事前に入金をしておいて、カード利用時には入金した残高内で支払いをするというカードで、カード発行の審査がないからです。

カードの利用限度額は入金額の範囲内に限られるため、残高以上の支払いはできません。

クレジットカードの場合、手持ちの現金以上の利用ができてしまうので、カード会社としては貸し倒れのリスクがあります。

その点プリペイドカードは、入金した額内でしか利用できないので、貸し倒れのリスクがありません。

ですからカード会社は、審査をしなくてもカードを発行してくれるのです。

バンドルカードは、VISAブランドのクレジットカードですが、事前にチャージした金額の範囲で使用できるプリペイド方式のクレジットカードなので、審査はまったくありません。

スマホでバンドルカードアプリをインストールして、生年月日・電話番号・性別といった情報を登録することで、バーチャルVISAカードが発行されます。

バンドルカードアプリ内で「ポチッとチャージ」という機能を利用する事で月2万円まで支払いを翌月末までに払えばよいという機能が付いています。

審査が甘いカードでもブラックリストの人はカード審査に通らない

ブラックリストとは、過去に金融事故を起こしている人です。

金融事故を起こしていると、個人信用情報機関にブラックリストとして登録されます。

ブラックリストに登録されている人は、審査が甘いクレジットカードに申し込んだとしも、審査には通りません。

クレジットカードの審査をする際、カード会社は必ず個人信用情報機関に信用情報を照会して行います。

信用情報を照会した時に、ブラックリストとして登録されていると、カード会社に信用できない人と判断されてしまい審査に落ちてしまうのです。

ブラックリストに入ってしまった情報が消えるまでの期間は、ブラックリスト入りした理由によって違いがあります。

表にしてまとめると下のようになります。

| 金融事故の内容 | CIC | JICC | KSC |

| 61日以上延滞 | 5年 | 1年 | 5年 |

| 3か月以上連続延滞 | 5年 | 5年 | 5年 |

| 任意整理 | 5年 | 5年 | 5年 |

| 自己破産 | 5年 | 5年 | 10年 |

| 代位弁済 | ― | 5年 | 5年 |

あくまでも61日以上延滞というのは目安です。

1年間に何度も延滞を繰り返したり、2、3ヶ月連続して延滞するとブラック入りしてしまいますので注意してください。

すぐに別のカードに申し込みをしても再度審査に落ちてしまうので、期間を開けてから申し込みをしてください。

こちらの記事では、クレジットカードの審査に落ちた人が、次にカードの申し込みをする時に気をつけるべきポイントについて解説しています。

審査落ち経験のある人は参考にしてみてください。

審査が甘いゴールドカードは年収200万円あれば審査通過可能

ゴールドカードの入会審査は、一般のカードよりも審査基準が厳しく設定されています。

しかし最近では、ゴールドカードの申し込み条件が甘くなり、年収が200万円あれば審査に通過することが可能です。

たとえば三井住友トラストクラブ株式会社が発行している、格安年会費のステータスカードの申し込み条件は、「22歳以上 年収200万円以上」と記載されています。

ですので年収が200万円あれば、ゴールドカードの審査に通る可能性があるのです。

ゴールドカード申し込みに必要な年収の目安と入会資格の条件をの例を挙げてみました。

| カード名 | 条件 | 必要年収目安 | 年会費 |

| 三井住友カード プライムゴールド | 20歳~29歳限定 | 200万円以上 | 5,000円(税抜) |

| MUFGゴールド | 安定した収入のある18歳以上の方(学生不可) | 200万円以上 | 1,905円(税抜) |

| 三井住友カード ゴールド | 安定した収入のある30歳以上の方(学生不可) | 300万円以上 | 10,000円(税抜) |

この中でオススメしたいカードは、三井住友カード プライムゴールドです。

三井住友カード プライムゴールドは「20~29歳限定」という条件なので、若い人を対象にしているゴールドカードです。

そのため三井住友カード プライムゴールドも、一般的なゴールドカードよりも審査基準が低く、年収200万円程度で審査通過可能です。

また三井住友カード プライムゴールドは、30歳になると三井住友カード ゴールドに自動的にランクアップします。

ゴールドカードが欲しいと考えている方は、三井住友カード プライムゴールドへの申し込みをオススメします。

20歳~29歳の人を対象としている三井住友カードのゴールドカードです。

新規入会の人は初年度の年会費が無料になります。

若い人をターゲットに発行しているゴールドカードなので、三井住友カード ゴールドよりも審査基準は甘めです。

30歳になると審査基準が厳しくなる三井住友カード ゴールドへ、自動ランクアップする特典が付いています。

他にもおすすめのゴールドカードが知りたい人は、以下の記事を参考にしてみてください。

1000人アンケート回答者の属性

- 性別:男性53.5%/女性46.5%

- 年代:20代25.2%%/30代30.8%/40代32.1%/50代11.9%

- 職業:正社員40.9%/契約社員・嘱託社員3.9%/派遣社員4.1%/パート・アルバイト9.7%/フリーランス・業務委託契約3.3%/専業主婦(主夫)18.2%/自営業・自由業 14%/学生3.8%/無職2.1%

- 年収:100万円未満21.3%/100万円以上~150万円未満5.5%/150万円以上~300万円未満45.7%/300万円以上~500万円未満17.3%/500万円以上~700万円未満6.1%/700万円以上~1,000万円未満2.7%/1,000万円以上1.4%

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

専門家プロファイルで「クレジットカードの専門家」としても活躍中

1級ファイナンシャルプラン二ング技能士(資産運用)、CFP(R)認定者、DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)、資産運用などにまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。

クレジットカードには「銀行系カード」「交通系カード」「信販系カード」「流通・ネット系カード」の4つが存在しますが、その中で一番審査基準が緩いと言われているのが、「流通・ネット系カード」です。

ただ、ここで誤解しないでいただきたいのが、「審査が甘い=どんな人でも審査に通りやすい」という意味ではないということです。

クレジットカードの審査では、必ずその人の「属性(年収や勤務形態など)」が問われます。多くのクレジットカード会社では、その属性をスコアリング(点数)化して審査しています。

もちろん点数が高ければ、審査に通過する可能性が高くなりますし、低いと審査に通らない可能性もあります。

とはいえ、「セディナカードJiyu!da!」のように「積極的にセディナカードを利用する申込者かどうか」を審査通過の基準としているなど、独自の審査方法を設けているクレジットカードもありますので、属性に自信がない方は、そのようなクレジットカードを検討してみてもいいかもしれません。

最後に、クレジットカードの利用には自己管理能力が問われます。便利だからとやみくもに利用するのは避け、計画的に利用することを心がけるようにしましょう。