学生のクレジットカード審査を徹底解説!審査落ちの理由や審査通過のコツを紹介

クレジットカードに興味のある学生の中には、カード審査について漠然と不安を抱えている人は多いと思います。

クレジットカードを欲しいと思っているあなたも、カード審査について以下のような悩みや疑問を抱えてはいませんか?

「年収のない学生でもカード審査に通過できるものなの?」

「学生が審査通過しやすいカードってどれ?」

結論から言えば、学生に対してのクレジットカード審査は社会人の審査に比べて甘めで、多くのカードで楽に審査通過できるますので、あまり不安になる必要はありません。

本記事では、カード審査の仕組みや学生がカード審査に通りやすい理由などを解説していきます。

あわせて学生が審査通過しやすいカードも紹介。

あなたは本記事を読むことで、審査落ちのリスクを最小限に抑えつつ、あなたに最適なカードを手に入れられます。

学生のクレジットカード審査が甘い理由

学生はクレジットカードの審査基準が低く設定されているため、社会人と比べてカードを発行しやすいと言えます。

というのもクレジットカード会社は、「就職」「結婚」「出産・育児」と収入・支出がこれから伸びる学生に対し、カードを発行したがっているため、学生に対しては審査基準を甘くしているのです。

学生は社会人と違い、無収入でも審査通過できますし、どこに住んでいるかなどは審査の材料として扱われません。

申込者が社会人の場合は、学生とは違い審査が厳しくなります。

カード会社が他社を含む申込者のクレジットや、ローンの返済履歴(クレジットヒストリー)を調べるからです。

なぜなら申込者がきちんと毎月の返済を行う信頼に足る人物かを、返済履歴から判定するためです。

そのため社会人の場合は、良質なクレジットヒストリーがないとカード審査に通り辛くなります。

一方、学生がクレジットヒストリーを問われることはありません。

クレジットカードはクレジットヒストリーを問われない学生のうちに作り、社会人になってからそのクレジットヒストリーを活かし、より審査難易度の高いカードを取得するのが理想です。

未成年の学生がクレジットカード審査を受けるには親の同意が必要

学生のクレジットカード審査は甘く設定されていますが、申込みの際には親の同意が必要となる点は注意が必要です(未成年のみ)。

民法により、カード会社が未成年の学生に対してカードを発行する際には、親の同意を取る必要があるからです。

そのためクレジットカード会社は、カード発行前に電話や書面で親の同意を求めますが、その時に親がカード発行を拒否した場合はカードが発行されることはありません。

未成年の学生の人は、カードを申し込む前に必ず親御さんにカードが作りたい旨を伝えるようにしましょう。

学生がクレジットカード審査に落ちる3つの理由

学生といえども、クレジットカードの審査に通る確率は100%ではありません。

ここでは学生の人がクレジットカード審査に落ちる理由として、以下の3つを紹介していきます。

携帯料金の滞納を行った

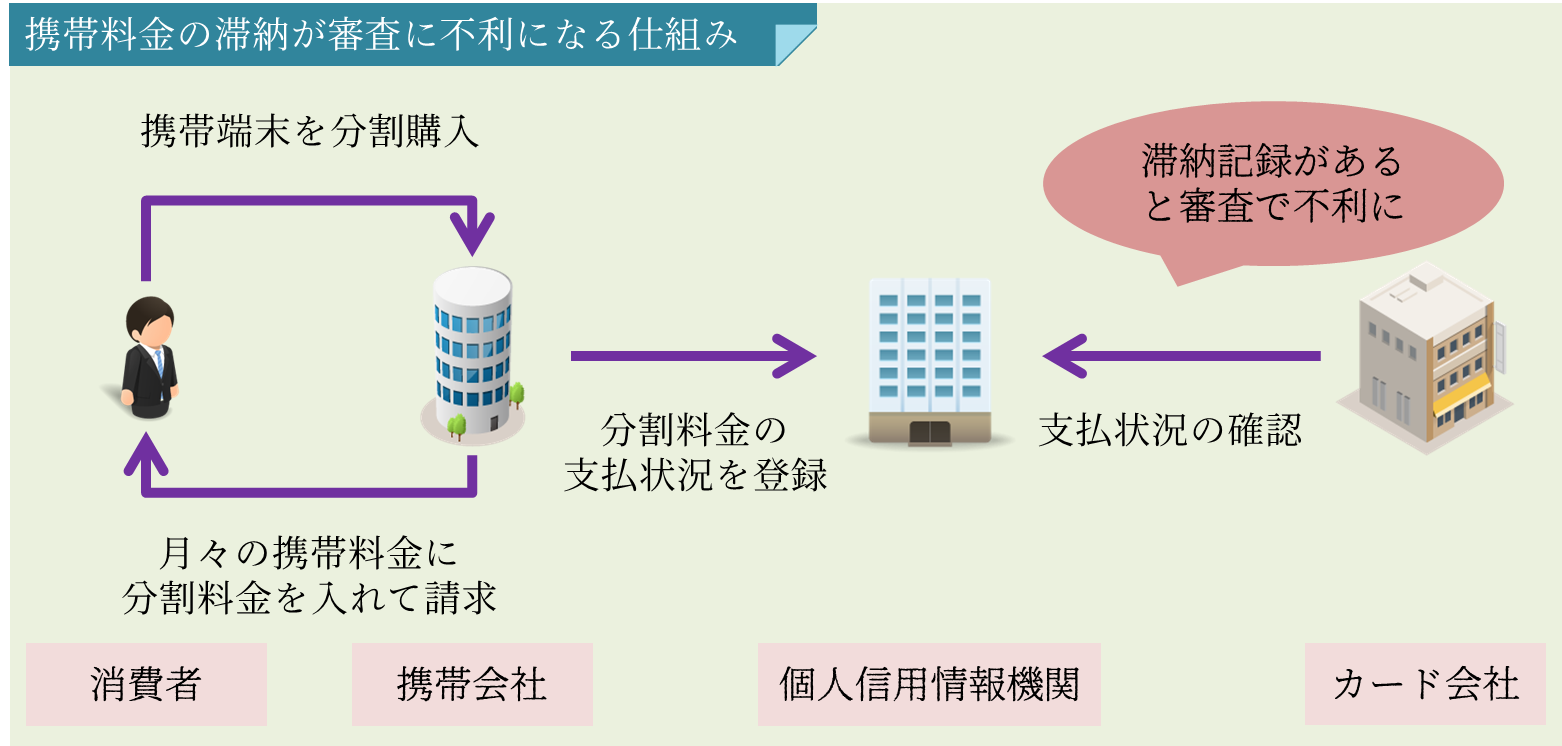

携帯の機種代を分割払いで買った場合、その料金の支払いは毎月の携帯料金に組み込まれるのですが、端末の分割代が組み込まれた状態で毎月の携帯料金の支払いに遅れると、カード審査落ちの原因になります。

というのも法律により、携帯の機種代を含む分割払いの返済履歴は、個人信用情報機関を通してカード会社などの金融機関に共有されるため、滞納履歴がある人はカード会社に敬遠されてしまうからです。

携帯端末の機種代の支払い遅れには、61日未満の遅延と61日以上の滞納があります。

遅延は24ヶ月間記録が残り、その間カード審査に軽微な悪影響を及ぼします。

滞納は契約終了後5年間記録が残り、その間カード審査に重度の悪影響を及ぼすため、カード審査に通ることはまずありません。

学生の大半は高額な携帯の機種を一括で買うことはしないでしょうから、携帯料金の滞納をしたことがある場合は、滞納がカード審査落ちの原因になる可能性があります。

携帯機種の分割払いの滞納記録は、分割払いの返済記録を扱う個人信用情報機関「株式会社シー・アイ・シー」の公式ホームページから確認することができます。

携帯料金の滞納をした場合、滞納記録が残っているかをまず確認してらか、クレジットカードを申し込むようにしましょう。

携帯料金の滞納経験がある学生はデビットカードがおすすめ

携帯料金の滞納記録は、個人信用情報機関から記録が消えるまでカード審査に重度の悪影響を及ぼすため、滞納経験のある学生はデビットカードを利用しましょう。

デビットカードはクレジットカードと同じようにVISAやMastercardのブランドを搭載し、その加盟店約4,000万店で買い物ができ、かつ審査なしで入手できるからです。

デビットカードは利用と同時に登録の銀行口座から利用額が引き落とされる仕組みになっており、登録の銀行口座残高が不足していると支払いはできません。

ですからクレジットカードのような審査を必要としません。

クレジットカードの場合、利用から約2ヶ月後に登録の銀行口座から利用額が支払われる後払い式なので、カード会社は申込者がしっかり返済してくれる人か審査する必要があるのです。

デビットカードを利用するなら、年会費永年無料でポイント還元率が1%と高還元な「楽天銀行デビットカード」がオススメです。

何枚も連続してカードを申し込んだ

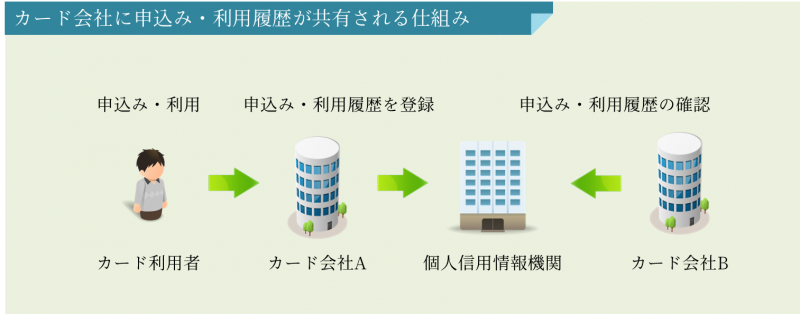

何枚も連続してクレジットカードを申し込むと、通る審査にも通らなくなってしまうので注意が必要です。

というのもクレジットカードの申込み履歴は、個人信用情報機関を介しカード会社各社に共有されるため、申し込んだカード会社に「この人はお金に困って大量のカードを申し込んでいるのは?」と疑われてしまうからです。

カード会社としては、お金に困っている申込者は利益にならないどころか、貸し倒れのリスクさえあるため、敬遠します。

結果として、短期間に大量にカードを申し込んでいる人は審査落ちとなってしまうのです。

学生でカードを申し込むのがはじめての人は、「とりあえず審査落ちに備えて2枚申し込んでおこう!」などと考えるかもしれませんが、そのような行為は止めておきましょう。

クレジットカードの申込みは半年に1枚が理想です。

なぜならカード申込みの履歴が他社に共有される期間は6ヶ月間で、6ヶ月以降は申込んだカード会社以外にその申込み履歴が知られることはないからです。

虚偽申告をした

クレジットカードを申し込む際、入力フォームや申込書に嘘の内容を書くと、その嘘がバレてカード会社からの信頼を失い、審査に落とされてしまう可能性があります。

なぜ虚偽申告がバレるのかというと、カード会社は自社で持っている過去の申込者のデータと独自のノウハウを駆使し、申込者が嘘を付いているかどうかを調べることが可能だからです。

たとえばカード会社は、申込みフォームや申込書に記載されたアルバイト先に、申込者が在籍しているかを電話で確認するため、アルバイトをしていると嘘をつけばバレてしまいます。

また年収をかさ増しすれば、過去のデータの統計とかけ離れたものになってしまうため、嘘を怪しまれ、審査落ちとなる可能性があります。

学生は嘘をつかずともカード審査に通る可能性が高いので、バレる可能性の高い虚偽申告は止めておくようにしましょう。

学生がクレジットカードの審査通過率を上げる3つの方法

学生といえども、クレジットカードを申し込めば必ず審査に通過するかと言えば、そうではありません。

ここではクレジットカードの審査通過率を上げるためのコツとして、以下の3項目を解説していきます。

職業は学生として申し込む

アルバイトをしている学生がクレジットカードを申し込む際、申込みフォームの職業選択欄で「学生」と「アルバイト」のどちらを選ぶかで迷うかもしれませんが、この場合は「学生」で申し込むのがオススメです。

学生として申し込めば、アルバイトを含む社会人としての審査よりもハードルが低く設定されており、収入に関しては0円でも通過可能だからです。

一方、アルバイトとして申し込んでしまうと、社会人として年収等を厳しく審査されるため、最低でも年収100万円程度が審査通過に必要となります。

学生で年収100万円を稼ぐ人は珍しいでしょうし、わざわざ学生という身分のうまみを逃す手はありません。

学生の人は、必ず学生としてクレジットカードを申し込むようにしましょう。

良質なクレジットヒストリーを作る

学生は良質なクレジットヒストリー(クレヒス)を作ると、クレジットカードの審査通過率が上がるため、審査落ちをした場合などはクレヒス作りに励むのも1つの手です。

クレジットカードの審査は年収などの経済力に加え、申込者が返済を滞らない真面目な性格なのかもチェックしていて、クレヒスはこの性格面の審査における重要な材料となるのです。

クレヒスは過去のローンやクレジットの返済記録のことで、過去24ヶ月分が個人信用情報機関に保存されており、カード会社は審査時にその記録をチェックします。

クレヒスに滞りない支払い記録があれば審査のプラス材料になりますし、滞りがあればマイナス材料となります。

学生は年収などの経済力は問われませんが、やはり返済に対する誠実さはカード会社も知りたいところ。

ですから学生といえども、クレヒスとまったく無縁ではなく、積極的に良質なクレヒスを作ることで審査通過率は上がります。

クレヒスの作り方は大きく分けて2つあり、「携帯の機種を分割払いで購入する」か「ショッピングクレジットを利用して、買い物をする」かの2択です。

携帯の機種代の分割払いは、毎月記録されるため、その料金が組み込まれた毎月の携帯料金を滞りなく支払えば、クレヒスが作られていきます。

ショッピングクレジットは家電量販店などで商品を分割購入する方法で、こちらも毎月の返済を滞りなくすることで、良質なクレヒスができあがっていきます。

学生が審査通過しやすいカードを作る

学生がカード審査の通過率を上げたいのであれば、学生限定で申込みができる学生専用カードを申し込むようにしましょう。

学生専用カードは、カード会社が学生の顧客を獲得するべく企画されたものなので、社会人と学生の両方を審査対象とする通常カードよりも、審査基準が低いと考えられるからです。

学生専用カードは学生に対して「常時積極採用中」という看板を掲げているようなカードであるため、審査通過率を上げたいと考えるのであれば、学生専用カードの申込むのが得策なのです。

学生専用には 三井住友カード デビュープラスや学生専用ライフカード、JALカード naviがあり、いずれも一般カードよりサービス面で優遇されているのが特徴です。

一般カードよりもサービスが優遇されていることは、それだけそのカード会社が学生を欲しがっていることの表れと言えます。

そのため学生専用カードは、スペック面でも審査通過率の面でも通常カードを圧倒しているため、次で紹介する学生専用カードを、利用カードの候補にしてください。

学生でも審査通過しやすいおすすめカード4選

ここでは学生でも審査通過しやすいクレジットカードを4枚紹介していきます。

これから初めてクレジットカードを申し込もうというあなたは、以下の4枚の中から利用カードを選ぶようにしましょう。

【三井住友カード デビュープラス】大手コンビニでポイント還元率2.5%

三井住友カード デビュープラスは、三井住友カードが発行する学生専用カードで、コンビニでポイント高還元になるのが特徴です。

三井住友カード デビュープラスは常時ポイント還元率1%なのに加え(1,000円=1Pt)、セブンイレブン、ファミリーマート、ローソンではポイント還元率3%となるのです(1,000円=3Pt)。

ポイントは1ポイント5円分として、Amazonの買い物に使えるAmazonギフトへ交換するなどできます。

さらに入会後3ヶ月間は、ポイント還元率2.5%になるため、近々大きな買い物を予定しているあなたにもオススメです。

三井住友カード デビュープラスは今だけ新規入会で年会費無料になるため、気軽にカードを持ちたいあなたは、今が入会のチャンスです。

三井住友カード デビュープラス

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 1,250円(税別) | 1%~3% | 0.6%~1.8% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短2営業日 | – | 500円 |

- 大手コンビニでポイント還元率3%(1,000円=6Pt)

- 1ポイントは5円分で4,000万店舗の買い物に使える

- 満26歳以降カード更新時にゴールドカードへランクアップ

【学生専用ライフカード】海外ショッピングなら5%キャッシュバック

学生専用ライフカードはライフカードが発行する学生専用カードで、これから海外へ行く予定のある学生のあなたにオススメです。

学生専用ライフカードは海外ショッピング利用で利用額の5%がキャッシュバックされるのに加え、最高2,000万円の海外旅行保険が自動付帯しているからです。

海外旅行保険は海外旅行時の怪我や病気といった有事の際に、治療費などを補償してもらえる保険で、自動付帯というのは無条件で保険が適用される付帯形式のことです。

多くのクレジットカードの付帯形式は、旅費の一部カード払いなどの条件付きで適用される利用付帯なので、自動付帯の学生専用ライフカードは魅力的と言えます。

学生専用ライフカードは入会金・年会費無料で利用できるため、すでにカードを持っている人のサブカードにも最適。

学生専用ライフカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5~1% | 0.25~0.5% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 最短3営業日 | 最高2,000万円 | 無料 |

- 海外利用5%キャッシュバック

- 最高2,000万円の海外旅行保険が自動付帯

- 年会費無料

【JALカード navi】特典航空券に交換可能なJALマイルが高還元で貯まる

JALカード naviは(株)ジャルカードが発行する学生専用カードで、旅行や帰省用の飛行機代を無料にしたい学生にオススメです。

JALカード naviは100円利用ごとに1JALマイルが貯まり(マイル還元率1%)、貯まったマイルは3,000マイルから特典航空券に交換可能なのです。

またファミリーマートやイオンなどのJALカード特約店での利用であれば、マイル還元率は2倍の2%となります(200円=2マイル)。

クレジットカードのマイル還元率は、0.5%が通常となっているので、JALカード naviの還元率はかなりの高水準と言えます。

しかもJALカード naviの利用で貯まるJALマイルは、有効期限が無期限のため、大学1回生の時から卒業旅行用のマイルを貯めることも可能です(通常マイルの有効期限は2年間)。

JALカード naviの入会金・年会費は無料です。

JALカードnavi

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1%~2% | 1%~2% |

| 発行日数 | 海外旅行傷害保険 | ETC年会費 |

| 4週間程度 | 最高2,000万円 | 無料 |

- マイル還元率1%(100円=1Pt)

- 3,000マイルから特典航空券と交換可能

- 最高2,000万円の海外旅行保険付帯

【楽天カード】楽天市場でポイント還元率3%の超高還元

楽天カードは学生専用のカードではありませんが、審査の基準がやさしいため、学生の人でも楽に審査通過可能です。

楽天カードの審査がやさしい理由は、利用限度額5万円の温情発行枠があるからです。

利用限度額が5万円であれば、貸し倒れ時(利用分のカード料金がカード会社に支払われない時)のカード会社側の負担を、低くすること可能なのです。

※利用限度額…1ヶ月以内に利用できる上限金額

一方、一般的なクレジットカードの利用限度額は最低10万円からとなっているため、楽天カードよりも審査のハードルは高くなります。

楽天カードは常時ポイント還元率1%で、楽天スーパーポイントが貯まる高還元カードです(100円=1Pt)。

さらに楽天市場ではポイント還元率3%となります。

ポイントは1ポイント1円で楽天市場や楽天ペイなどの支払いに利用できます。

楽天カードは入会金・年会費無料で利用でき、新規入会で5,000ポイントのプレゼントも受けられるため、お試しに入会するだけでもお得ですよ。

楽天カード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 1.0%~3.0% | 0.5%~1.5% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 1週間程度 | 最高2,000万円 | 500円 |

- 楽天市場でポイント還元率3%(100円=3Pt)

- ポイントはそのまま楽天市場の買い物に使える(1Pt=1円)

- 新規入会で最大5,000ポイントプレゼント

【Q&A1】学生のクレジットカードの審査期間はどれくらい?急ぎの人はエポスカードがおすすめ!

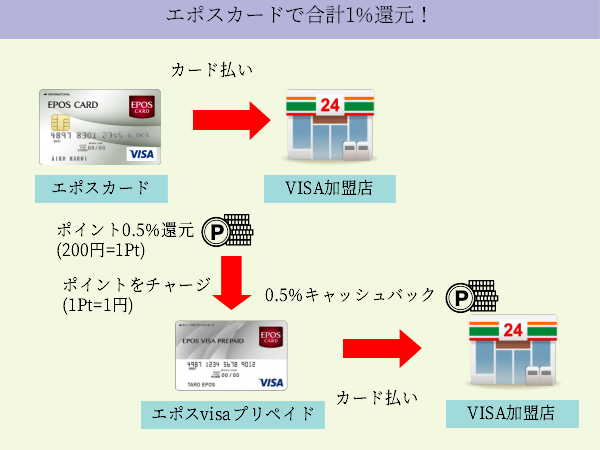

もし急ぎでカードが欲しいというのであれば、即日発行が可能なエポスカードをオススメします。

エポスカードは申し込んだその日のうちにカードが発行され、かつマルイなどのエポスカード提携店舗店舗に行けば、その日のうちにカードを受け取ることも可能なのです。

通常、クレジットカードの審査期間は数日~1ヶ月程度かかるため、カードが必要になる1~2ヶ月程度前に申し込む必要がありますので、エポスカードの発行がいかにスピーディかが分かると思います。

エポスカードのポイント還元率は0.5%ですが、1ポイント1円分として利用額の0.5%がキャッシュバックされる、エポスvisaプリペイドカードにチャージできます。

このため実質的な還元率は1%となります。

エポスvisaプリペイドカードはエポスカード同様、世界4,000万のVISA加盟店で利用できるプリペイドカードです。

エポスカードは入会金・年会費が無料で、最高2,000万円の海外旅行保険が付帯していますので、お金に余裕のない学生のあなたでも手軽に持つことができます。

エポスカード

| 年会費 | ポイント還元率 | マイル還元率 |

|---|---|---|

| 無料 | 0.5~1.25% | 0.25~0.625% |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短即日 | 最高2,000万円 | 無料 |

- カラオケ・居酒屋など10,000店舗で割引などの優待あり

- ポイント還元率1%の高還元が可能

- 最高2,000万円の海外旅行保険付き

【Q&A2】学生がカードを申し込む時に年収は必要?

アルバイトをしていない学生の中には、「カード申込みに年収って必要なの?」と思っている人も多いと思いますが、学生に年収は不要です。

学生がアルバイトをしていないことは決して珍しくないので、審査にあたって年収は必要とされていないのです。

むしろまずいのは、年収がないのにあると虚偽申告すること。

年収がある場合、カード会社は学生のアルバイト先に在籍確認の電話をするため、その時に年収の虚偽申告が発覚してしまいます。

虚偽申告が発覚すれば、カード会社がその申込者に対してカードを発行することはありません。

クレジットカードは利用額を後で支払う決済手段なので、カード会社の申込者に対する信頼がなければ成立しないのです。

学生は無収入でも十分に審査通過するため、年収がなくても堂々と申し込むようにしましょう。

【Q&A3】奨学金を受けてる人でもカードに申し込める?

学生の中には「自分は奨学金を受けているからカードは持てないかも」と思っている人も多いかと思いますが、奨学金はまったくカード審査に影響を与えません。

たしかに借金はカード審査に悪影響をもたらす場合がありますが、奨学金は学生がより高度な知識とスキルを持ち、社会に有用な人材となるために借りるものなので、審査に影響しないのです。

一方、消費者金融のカードローンなど、個人消費のために利用される借金はカード審査に悪影響をもたらす可能性があります。

カード会社は上記のようなローンを利用している学生に対しては、収入が不安定なのに自分の欲望のためにお金を借り、高い利息を払っている「お金にだらしない人」という印象を抱くからです。