ブラックリストになる条件とカード決済を実現する方法

「クレジットカードが欲しいけど、ブラックリスト入りしてるかもしれないから作れないかもしれない…」あなたは今このような不安を感じているのではないでしょうか?

ブラックリストは決して身近なキーワードではないので、以下のような疑問を感じている人も多いはずです。

・ブラックリストに載るとクレジットカードは作れなくなるの?

・どんなことをしたらブラックリストに載るの?

結論から言うと、ブラックリストは債務整理などの経済的な信用を失墜させる行為である金融事故を起こしてしまった人が入るもので、クレジットカード審査に通過できなくなる原因です。

本記事ではブラックリスト入りの条件やデメリット、ブラックリスト入りした時のクレジットカードの作り方などを解説します。

ブラックリスト入りしたかもしれないあなたの不安は、この記事ですべて解決できるはずです。

ACマスターカードは過去のクレジットやローンの利用履歴を重視する一般的なカードと違い、現在の年収を重視した独自審査でカードを発行しているため、他社カードに落ちたあなたでも審査通過の可能性あり。

最短即日発行で年会費は無料、また利用額の0.25%がキャッシュバックされるため、すぐにキャッシュレスでお得に決済をしたいあなたにオススメです。

- 最短即日発行のスピード審査

- 年会費無料

- 利用額の0.25%キャッシュバック

ブラックリストに載ると5~10年間クレジットカードを作れない

債務整理などの金融事故を起こしてブラックリストに載ると、その記録が5~10年の間、個人信用情報機関に残るため、その間は新規にカードを発行できなくなります。

国民生活センターのページにもあるように、カード会社は割賦販売法の過剰与信防止義務にのっとり、審査時に個人信用情報機関の記録を確認するため、金融事故の記録がある申込者は返済能力の低い人として即審査落ちにされてしまうのです。

包括信用購入あっせんに対しては、事業者の登録制、支払条件表示義務、書面交付義務、契約条件規制、抗弁対抗規定のほか、過剰与信防止義務、苦情の適切処理義務等の規制があります。

金融事故記録に該当するのは以下のような行為です。

・債務整理(自己破産など)

・代位弁済

そのため金融事故を起こしたもののクレジットカードが欲しいのであれば、まずは未払い分を完済するなどをして契約を終了させ、その上で5年間待つようにしましょう。

もしクレジットカード入手まで5年も待っていられないというのであれば、次の章で紹介する方法を試してみましょう。

ブラックリスト入りでもカード決済が実現できる方法2選

ブラックリスト入りしてしまったものの、クレジットカードを諦めきれないのであれば、以下の方法を試してみるようにしましょう。

ここでは上記項目を詳しく紹介していきます。

消費者金融系カードを申し込む

自己破産や延滞をしてしまった人がクレジットカードを申し込むのなら、消費者金融系カードをオススメします。

消費者金融系カードは過去のクレジットやローンの利用履歴を重視する一般的なカードとは違い、年収を重視した独自審査を行っているからです。

というのも消費者金融系カードはカード会社ではなく、貸金業法による規制を受けた消費者金融が発行しています。

貸金業法は収入重視の審査を強制する法であるため、その貸金業法に沿う形で事業を行う消費者金融のクレジットカード審査は、年収重視のスタイルとなっているのです。

消費者金融系カードには以下のようなものがあります。

・Tカード プラス(SMBCモビット next)

そのため過去にクレジットカードを延滞するなどしてしまったなら、まずは消費者金融系カードを申し込むようにしましょう。

消費者金融系カードでオススメなのは、消費者金融大手で三菱UFJフィナンシャル・グループのアコムが発行するACマスターカードです。

ACマスターカードは年会費無料かつ利用額の0.25%がキャッシュバックされるカードなので、手始めの1枚としてうってつけです。

ACマスターカード

| 年会費 | ポイント還元 | マイル還元 |

|---|---|---|

| 無料 | 0.25% | – |

| 発行日数 | 海外旅行保険 | ETC年会費 |

| 最短即日 | – | – |

- 最短即日発行

- 年収重視の独自審査が特徴

- 3秒診断で仮審査が可能

先月、1016人の方が当サイト経由で、ACマスターカードの審査に通りました

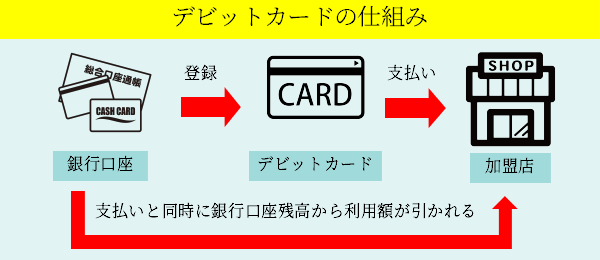

デビットカードを利用する

クレジットカードの代わりの手段としては、クレジットカードと同じVISAなどの加盟店で利用できるデビットカードがオススメです。

というのもデビットカードは、利用者の信用に基づく後払いのクレジットカードと違い、利用と同時に銀行口座から利用額が引き落とされる即時払い式カードのため、審査が不要なのです。

デビットカードは都市銀行や地方銀行のみならず、ソニーや楽天、高島屋といった幅広い企業が発行しています。

・SMBCデビット

・三菱UFJ-VISAデビット

・イオンデビットカード

・ミライノ デビット

・みずほJCBデビット

・りそなデビットカード

・ANAマイレージクラブGLOBAL PASS

・Sony Bank WALLET

・タカシマヤプラチナデビットカード

ポイント還元率はクレジットカードと比べるとやや低めであることや、口座残高がないと支払えないというデメリットをきちんと理解した上で、まずは上記の中から気になるものを見つけ、利用してみることをオススメします。

ブラックリスト入りの3大条件

ブラックリスト入りしてしまう原因は数多くありますが、なかでも特に注意すべきなのは、以下の3つです。

ここでは上記項目を詳しく紹介していきます。

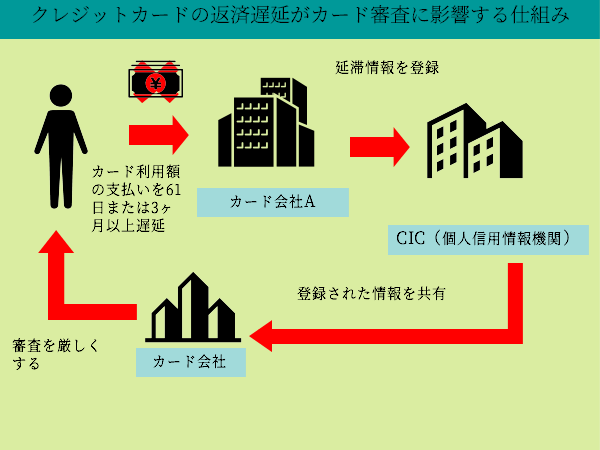

クレジットカードの支払いを61日または3ヶ月以上遅延した

カードの支払いを61日または3ヶ月以上遅延すると、個人信用情報機関のCICに延滞が記録されてブラックリスト入りしてしまうため、記録が消えるまでの完済後5年間は新規のカード発行がほぼ不可能になります。

というのもカード会社は、過剰与信防止のための割賦販売法にのっとって、カード審査時にCICの情報をチェックし、経済的な信用を失墜させる金融事故記録がある申込者を即審査落ちにするのです。

そのためクレジットカードの支払いを61日または3ヶ月以上遅延したら、完済後5年は待ち、CICから記録が消えてから新規にクレジットカードを申し込むようにしましょう。

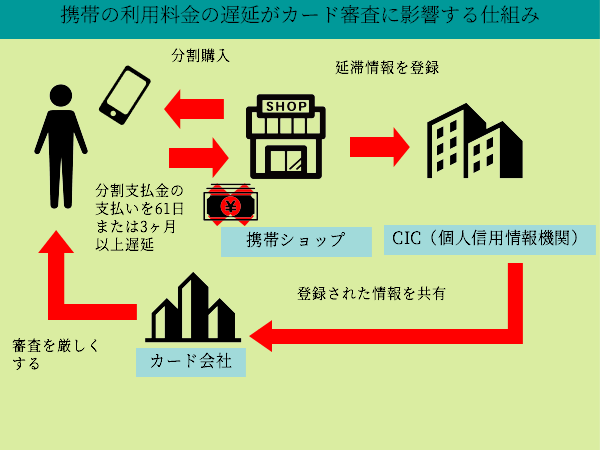

携帯の利用料金を61日または3ヶ月以上以上滞納した

携帯の利用料金には携帯端末の分割支払金が含まれるため、「通話やネットの料金だから」と支払いを61日または3ヶ月以上遅延すれば、ブラックリスト入りし、5年間は新規カード発行がほぼ不可能になります。

携帯端末の分割購入は個別クレジットにあたり、その返済履歴は個人信用情報機関のCICに記録されるため、61日または3ヶ月以上の支払い遅延は金融事故記録(延滞)として、契約終了後5年間残ってしまうのです。

カード会社はカード審査時にCICの金融事故記録を確認するため、延滞の金融事故記録がある申込者を即審査落ちにします。

そのため携帯端末を分割購入し、かつ携帯の利用料金を61日または3ヶ月以上支払い遅延した場合は、まず遅延状態を解消し、その後5年間待ってから新規にカードを申し込むようにしましょう。

なお携帯の利用料金とその支払い遅延に関しては、まねーぶのページ「携帯料金の滞納はクレジットカード審査にどう響く?滞納してもカードを作る方法は?」に詳しいため、気になる人は参照してみてください。

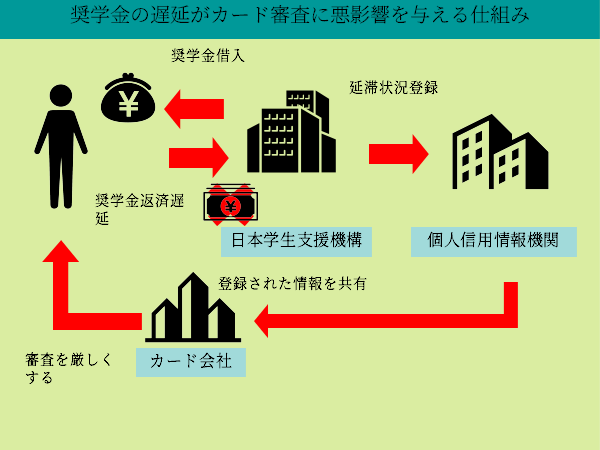

奨学金を3ヶ月以上延滞

JASSOの公式サイトに記載されているように、日本学生支援機構の奨学金を3ヶ月以上滞納すると、個人信用情報機関のJBAに延滞が記録されるため、その記録が残る完済後5年間は新規にカードを作れなくなります。

個人信用情報の取り扱いに関する同意書を提出していただいている方のうち、現在奨学金を返還されている方は、延滞3か月以上の場合に個人信用情報機関に個人情報が登録されます。

というのもカード会社はカード審査時にJBAの金融事故記録を確認し、申込者に延滞がある場合は返済能力に疑問ありとして、即審査落ちにしてしまうからです。

そのため3ヶ月以上奨学金を滞納してしまった人は、まずは奨学金を完済し、その後5年間待ってから新規にクレジットカードを申し込むようにしましょう。

なおクレジットカードと奨学金の関係については、まねーぶのページ「奨学金の借入はクレジットカード審査に影響するの?」に詳しいため、気になる人は参照してみてください。

自分がブラックリストかどうかを確認する方法

個人信用情報機関は本人による情報開示請求を受け付けているため、自分がブラックリスト入りしているかどうかの確認は可能です。

というのも金融庁のページ「金融監督等にあたっての留意事項について」にも記述があるように、個人信用情報機関は保護法ガイドラインに則り、消費者による本人情報の開示請求に応じなければならないのです。

① 機関は、本人から信用情報の開示の請求があったときは、適切な開示等の措置(保護法ガイドライン第 15 条、第 18 条及び

第 19 条第2項の規定に基づく措置)をとる必要がある。

個人信用情報機関は以下のように3つの組織に分かれており、各々で加盟会社が異なります。

そのためまずは各社のホームページで加盟会社を確認し、自分が起こした金融事故先の会社が加盟しているかどうかを確認しましょう。

もし金融事故先の会社が加盟している個人信用情報機関があれば、公式サイトにて自分の信用情報の開示申請ができるので、開示申請をし、延滞等の金融事故記録がないかを確かめましょう。

ただし情報の開示にあたっては以下の2点に注意が必要です。

・1社が複数の個人信用情報機関に加盟している場合がある

1社が複数の個人信用情報機関に加盟している場合は、それぞれの機関に信用情報の開示申請をする必要があります。

詳しい個人信用情報機関の情報開示申請方法はまねーぶのページ「自分のブラック情報をチェック!個人信用情報の調べ方」にまとまっていますので、気になる人は参照ください。

2012年に株式会社GVのメディアディレクターに就任。

ユーザーファーストなお金のWEBメデイアとして「まねーぶ」を2018年に立ち上げる。

電子マネー、クレジットカードの情報を”とことん”分かりやすく発信します。

1級ファイナンシャルプラン二ング技能士(資産運用)、CFP(R)認定者、DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)、資産運用などにまつわるセミナー講師(企業向け・サークル、団体向け)を行う傍ら、執筆・監修業も手掛ける。